- Как определяется ставка НДС

- «Закрытие» аванса, полученного в 2018 году

- Как выставить счет на доплату НДС

- Как отразить доплату НДС 2% в учете поставщика и декларации

- Изменение суммы и исправление ошибок

- Как поступить при возврате товара

- «Переходный» НДС у налоговых агентов

- Особенности работы с иностранцами, оказывающими «электронные» услуги

- Как избежать проблем с расчетом НДС

- Подведем итог

Доплата НДС 2% в 2021 году

- Как определяется ставка НДС

- «Закрытие» аванса, полученного в 2018 году

- Как выставить счет на доплату НДС

- Как отразить доплату НДС 2% в учете поставщика и декларации

- Изменение суммы и исправление ошибок

- Как поступить при возврате товара

- «Переходный» НДС у налоговых агентов

- Особенности работы с иностранцами, оказывающими «электронные» услуги

- Как избежать проблем с расчетом НДС

- Подведем итог

C 2019 года ставка НДС выросла с 18% до 20%. По сделкам, которые полностью проходят в новом году, вопросов не возникает: все операции (кроме льготных) нужно облагать по 20% ставке. Но бизнес-процессы нельзя остановить на какой-то условной дате, а затем запустить вновь.

Поэтому сделки, начатые в 2018 году (и раньше), будут закрыты уже после

01.01.2019 . А сумму, соответствующую дополнительным 2% налога, придется доплатить. За чей счет нужно произвести эту доплату, как ее правильно перечислить и отразить в учете — рассмотрим в данной статье.

Как определяется ставка НДС

Налоговики, естественно, не могли оставить без внимания эту ситуацию. Основные проблемы, которые могут возникнуть в переходный период, рассмотрены в письме ФНС России

Главный критерий, на который обращают внимание чиновники, — дата проведения облагаемой НДС транзакции.

В общем случае ставка 20% применяется при всех операциях, начиная

Далее подробно рассмотрим, как провести доплату 2 процентов НДС в различных переходных ситуациях.

«Закрытие» аванса, полученного в 2018 году

Если аванс выдан в 2018 году, то он облагался по «старой» ставке 18/118. Отгрузка же, произведенная в 2019 году, уже подпадает под 20% НДС. Исчисление налога в этой ситуации зависит от того, за счет какой из сторон сделки в итоге оплачивается повышенная ставка.

Если условия договора не предусматривают доплату и сторонам не удалось прийти к соглашению, то разницу в НДС берет на себя продавец. Возмещение НДС с аванса у продавца и восстановление у покупателя производятся по ставке 18/118, независимо от даты отгрузки (п. 6 ст. 172 и пп. 3 п. 3 ст. 170 НК РФ).

Полезно

Полезно

Пример 1ООО «Альфа» в декабре 2018 года получило от ООО «Гамма» аванс — 1180 тыс. руб., в том числе НДС — 180 тыс. руб. В январе 2019 года ООО «Альфа» отгрузило товар на 1180 тыс. руб., в том числе НДС — 20%,

Пример 1ООО «Альфа» в декабре 2018 года получило от ООО «Гамма» аванс — 1180 тыс. руб., в том числе НДС — 180 тыс. руб. В январе 2019 года ООО «Альфа» отгрузило товар на 1180 тыс. руб., в том числе НДС — 20%,т. е. в сумме 1180 / 120×20 = 196,7 тыс. руб. А возместить продавец может только 180 тыс. руб. НДС, которые были ранее начислены с полученного аванса.Т. е. в данном случае ООО «Альфа» теряет 16,7 тыс. руб. или 1,7% от цены.

Понятно, что описанный выше вариант невыгоден для продавцов. Поэтому они стремятся получить от покупателей дополнительную сумму для оплаты НДС. Проще всего поставщикам бывает в тех случаях, когда цена в договоре указана без налога, или условия каждой отгрузки определяются отдельным приложением. Если же контракт предусматривает именно 18% НДС, то продавец может направить покупателю письмо о доплате или провести переговоры. Если решить вопрос удалось, то возможны несколько вариантов:

1. Договоренность достигнута в 2018 году до перечисления аванса

Пример 2ООО «Гамма» платит уже с учетом будущего НДС 20%,

Пример 2ООО «Гамма» платит уже с учетом будущего НДС 20%,т. е. 1200 тыс. руб. Но так как аванс фактически перечислен до повышения налога, то он облагается по ставке 18%. Поэтому ООО «Альфа» начислит, а ООО «Гамма» возместит сумму, равную 1200 / 118×18 = 183,05 тыс. руб. После отгрузки в 2019 году ООО «Альфа» поставит к возмещению, а ООО «Гамма» восстановит налог уже по новой ставке,т. е. в сумме 200 тыс. руб.

2. Стороны договорились о доплате в 2018 году, но после перечисления аванса

Пример 3В этом случае ООО «Гамма» платит аванс двумя частями — 1180 тыс. руб. и 20 тыс. руб. Но так как ставка НДС еще не увеличена, то сумма 20 тыс. руб. считается не доплатой налога, а дополнительным авансом, который также облагается по 18% ставке (20 / 118×18 = 3,05 тыс. руб.). Следовательно, общий НДС с аванса будет таким же, как в предыдущем примере (180 + 3,05 = 183,05).

Пример 3В этом случае ООО «Гамма» платит аванс двумя частями — 1180 тыс. руб. и 20 тыс. руб. Но так как ставка НДС еще не увеличена, то сумма 20 тыс. руб. считается не доплатой налога, а дополнительным авансом, который также облагается по 18% ставке (20 / 118×18 = 3,05 тыс. руб.). Следовательно, общий НДС с аванса будет таким же, как в предыдущем примере (180 + 3,05 = 183,05).

3. Доплата в 2019 году

Пример 4Тогда полученная ООО «Альфа» сумма в 20 тыс. руб. является именно доплаченным налогом и «добавляется» к начисленной в 2018 году сумме 180 тыс. руб. Поэтому общая сумма НДС будет равняться 200 тыс. руб. и полностью соответствовать новой ставке.

Пример 4Тогда полученная ООО «Альфа» сумма в 20 тыс. руб. является именно доплаченным налогом и «добавляется» к начисленной в 2018 году сумме 180 тыс. руб. Поэтому общая сумма НДС будет равняться 200 тыс. руб. и полностью соответствовать новой ставке.

Как выставить счет на доплату НДС

В предыдущем разделе мы рассмотрели три варианта доплаты НДС.

При оплате всей увеличенной суммы в 2018 году одним платежом дополнительные документы не требуются, т.к. аванс поступает единовременно.

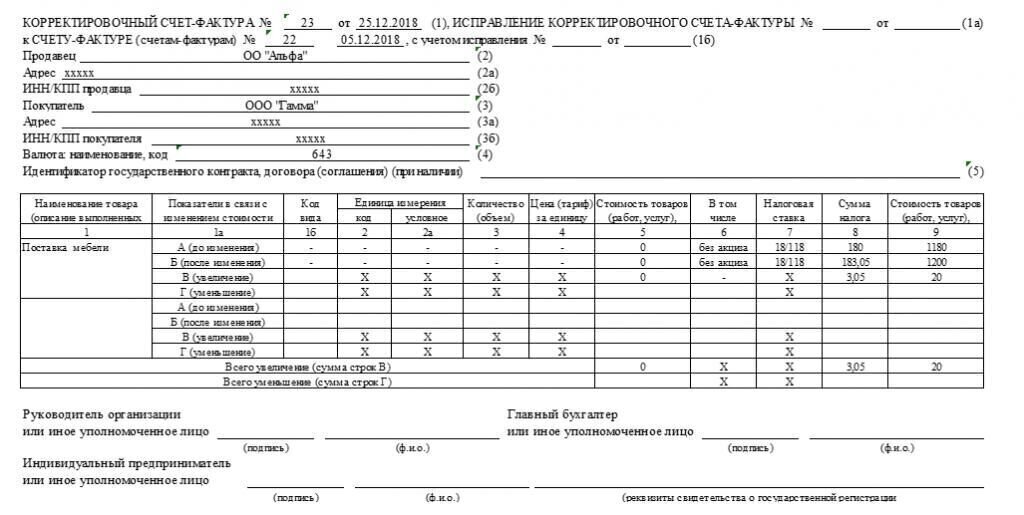

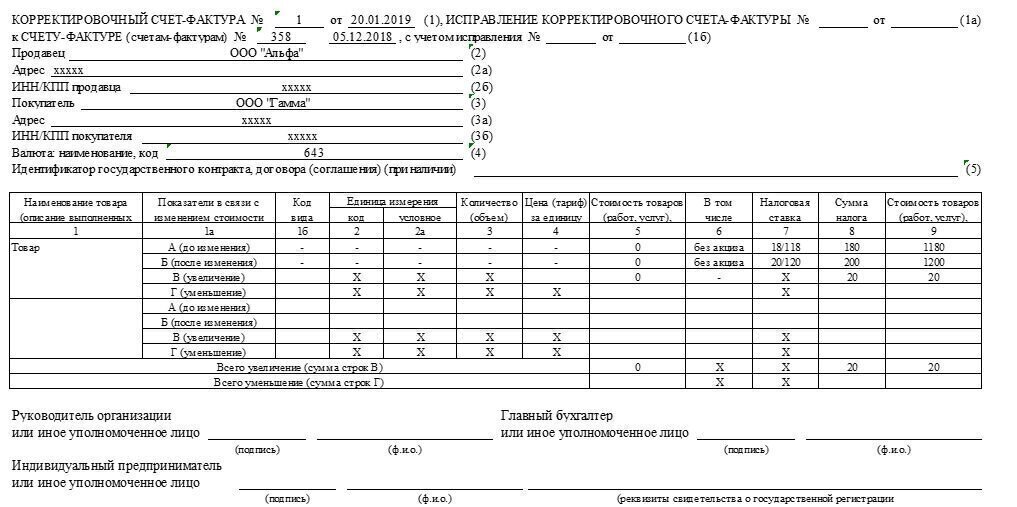

Если же сумма поступила двумя частями, то нужно выставить корректировочный счет-фактуру. Его оформление будет зависеть от даты платежа.

При доплате в 2018 году сумма считается дополнительным авансом, и счет-фактура выставляется с применением ставки 118/18.

Если же деньги поступили в 2019 году, то они полностью являются суммой доплаченного налога, что и следует отразить в документе. Образец счета на доплату, который нужно использовать в этом случае, приведен ниже:

Если покупатель не платит НДС (например, использует спецрежимы), то счет-фактуру он не использует. Но поставщик все равно должен отразить полученные доплаты в книге продаж. Основанием в данном случае будет сводный корректировочный документ по всем подобным оплатам, который продавец должен составить за месяц или за квартал.

Полезно

Полезно

Оформление банковских документов также зависит от периода доплаты. Если деньги были перечислены в 2018 году, то назначение платежа должно быть таким же, как и при обычном авансе.

Идея«Предоплата 20 000 руб. за_____ по договору №___ от ____ в том числе НДС 18% — 3050,85 руб.»

Идея«Предоплата 20 000 руб. за_____ по договору №___ от ____ в том числе НДС 18% — 3050,85 руб.»

Если же доплата покупателем произведена уже в 2019 году, то в платежке нужно отразить, что перечисляется именно дополнительный НДС.

Идея«Доплата 2 процентных пунктов НДС по ставке 20% за ____ по договору №___ от ____»

Идея«Доплата 2 процентных пунктов НДС по ставке 20% за ____ по договору №___ от ____»

Как отразить доплату НДС 2% в учете поставщика и декларации

Если деньги получены в 2018 году, то применяется ставка 18/118:

51 — 62.2 (20 000 руб.) — аванс;

76.АВ — 68.2 (3050,85 руб.) — НДС.

При поступлении денег в 2019 году нужно учесть доплату полностью в качестве НДС. Тогда проводки будут следующие:

51 — 62.2 (20 000 руб.) — аванс;

76.АВ — 68.2 (20 000 руб.) — НДС.

Доплаченный НДС 2% в декларации следует указывать в графе 5 по строке 70 раздела 3. При этом в графе 3 (налоговая база) нужно поставить 0.

Изменение суммы и исправление ошибок

Если стороны договорились об изменении условий поставки, то продавец оформляет корректировочный счет-фактуру. На это отводится 5 календарных дней (п. 3 ст. 168 НК РФ).

По мнению налоговиков, корректирующий документ должен быть составлен с применением той же ставки НДС, что и первоначальный (п. 1.2 письма № 20 667).

Такой же принцип действует и при исправлении обнаруженных ошибок. Разница в том, что нужно не выставлять дополнительный документ, а заменять его на новый.

Если исходный счет-фактура был сформирован в 2018 году, то, даже если ошибки нашли уже в 2019 году, исправленная версия должна включать НДС по ставке 18%.

Как поступить при возврате товара

Нередко покупатели возвращают отгруженную партию товара или ее часть.

Подход здесь аналогичен рассмотренному выше. Если отгрузка была в 2018 году по ставке 18%, то и все документы, связанные с возвратом, должны содержать эту налоговую ставку.

Следовательно — продавец уменьшает начисленный НДС, а покупатель восстанавливает его к оплате в бюджет, исходя из 18% ставки, даже если возврат был произведен уже в 2019 году.

Важно!Если покупатель, вернувший товар, не платит НДС, то продавец должен самостоятельно составить корректировочный документ и занести его в книгу покупок.

Важно!Если покупатель, вернувший товар, не платит НДС, то продавец должен самостоятельно составить корректировочный документ и занести его в книгу покупок.

«Переходный» НДС у налоговых агентов

Для налоговых агентов исчисление переходного НДС зависит от их категории.

К первой группе относятся:

налогоплательщики, производящие закупки у иностранных контрагентов;

арендаторы госимущества.

Налоговая база у этих категорий агентов определяется в момент оплаты. Поэтому, если аванс был получен в 2018 году, то НДС нужно считать по ставке 18/118, а при отгрузке налог не начисляется.

Если же договор с поставщиком заключен на условиях последующей оплаты, а отгрузка была в 2018 году, то при оплате в 2019 году из суммы поступивших средств также нужно выделить НДС по ставке 18/118 (п. 2.1 письма № 20 667).

Все остальные агенты рассчитывают НДС в переходный период аналогично «обычным» налогоплательщикам,

бизнесмены, осуществляющие реализацию конфискованной продукции, бесхозяйных ценностей и кладов;

железнодорожные перевозчики, работающие в интересах других лиц;

агенты, комиссионеры, поверенные, работающие в интересах нерезидентов;

налогоплательщики, реализующие металлолом, макулатуру, сырые шкуры животных.

Особенности работы с иностранцами, оказывающими «электронные» услуги

Отдельные информационные услуги, оказываемые нерезидентами в электронном виде, облагаются НДС в особом порядке (п. 1 ст. 174. 2 НК РФ). К ним относятся, например, размещение рекламы в интернете, предоставление доменных имен, администрирование сайтов

Для этой категории плательщиков НДС

Теперь иностранные компании должны сами рассчитывать НДС по ставке 16,67% и платить его в бюджет (п. 3 и 5 ст. 174.2 НК РФ).

В этой связи возможны следующие варианты:

- Оплата за услуги получена

до 01.01.2019 . В этом случае иностранная компания не должна начислять НДС. Обязанности по его уплате несет налоговый агент, который должен пользоваться разъяснениями для переходного периода, приведенными в письме № 20 667. - Оплата получена нерезидентом после

01.01.2019 . В данной ситуации налоговая ставка зависит от даты оказания услуг:до 31.12.2018 включительно — 15,25%;с 01.01.2019 — 16,67%.

Как избежать проблем с расчетом НДС

Рост ставки НДС — это не просто увеличение суммы выплат, но и масса новых проблем, связанных с документооборотом. Не следует забывать и о повышенном внимании инспекторов к этому обязательному платежу.

НДС — один из основных формирующих бюджет налогов, поэтому контролеры следят за его начислением особенно внимательно. Ведь, проводя налоговую оптимизацию, бизнесмены стремятся в первую очередь снизить именно этот платеж. И далеко не всегда налогоплательщикам удается соблюсти все требования закона. Особенно возрастают риски для бизнеса в переходные периоды, подобные настоящему моменту. Но избежать проблем вполне возможно. Мудрое решение — передать учет на аутсорсинг.

ИдеяСотрудничая с компанией 1C-WiseAdvice, вы можете не задумываться об изменении ставок и других сложностях налогового законодательства. Наши эксперты держат ситуацию под контролем и предпринимают необходимые действия, если нововведения того требуют.

ИдеяСотрудничая с компанией 1C-WiseAdvice, вы можете не задумываться об изменении ставок и других сложностях налогового законодательства. Наши эксперты держат ситуацию под контролем и предпринимают необходимые действия, если нововведения того требуют.Все нюансы, связанные с переходным периодом по НДС, рассмотрены в подготовленной нами инструкции. Ознакомьтесь с ней и уточните у штатного бухгалтера — все ли необходимые меры он принял и сделал ли обязательные корректировки в документах?

Подведем итог

Необходимость произвести доплату в связи с увеличением НДС возникает при «переходящих» сделках, которые были начаты в 2018 году или ранее. Порядок доплаты и ее оформление зависит от периода. В 2018 году дополнительная сумма считается увеличением аванса и облагается НДС по ставке 18/118. Если же доплата прошла уже в 2019 году, то вся поступившая сумма увеличивает НДС, начисленный у поставщика.

В отдельных случаях момент определения базы по НДС привязан не к отгрузке, а к оплате (например, при покупке налоговыми агентами товаров у нерезидентов). Тогда необходимости в доплате нет, т.к. налоговая ставка применяется, исходя из даты поступления денег.