Заявительный порядок возмещения НДС

Если компания хочет получить возмещение НДС из бюджета, в общем случае нужно ждать минимум два месяца, пока налоговая инспекция будет проверять декларацию и выносить положительное или отрицательное решение на возмещение. Все это время налогоплательщик фактически кредитует государство за свой счет.

Некоторые компании могут не ждать так долго, а получить деньги на расчетный счет за 11 дней в заявительном порядке. Такая возможность предусмотрена статьей 176.1 Налогового кодекса РФ. Это отличная возможность пополнить оборотные средства, не привлекая кредиты. Расскажем подробнее, как возместить налог на добавленную стоимость в ускоренном порядке.

Что представляет собой заявительный порядок возмещения НДС

Это значит, что государство возвращает НДС по заявлению еще до того, как проверит декларацию и убедится, что организация действительно имеет право на возмещение.

Но эта возможность доступна не всем, а только организациям с солидными отчислениями в бюджет и тем, кто имеет банковскую гарантию или поручительство от другой организации.

Налогоплательщик имеет право на заявительный порядок возмещения, если соответствует одному из следующих критериев (п. 2 ст. 176.1 НК РФ):

- Существует не меньше трех лет и за последние три года заплатил налогов (НДС, НДПИ, налог на прибыль и акцизы) не меньше, чем на 2 млрд руб. При расчете совокупной суммы налогов в нее не включают ранее возмещенный НДС (письмо

от 31.08.2017 № 03−07−11/55 788). - Предоставил банковскую гарантию.

- Является резидентом территории опережающего экономического развития или свободного порта Владивосток и предоставил гарантию от управляющей компании.

- Имеет поручительство от другой организации, если эта организация старше трех лет, за последние три года заплатила от 2 млрд руб. налогов, не имеет долгов перед бюджетом, не находится в процессе банкротства, ликвидации или реорганизации. Сумма обязательств по поручительству не может быть больше 50% от чистых активов поручителя.

Банк или организация, которые выдали гарантию, должны будут за свой счет возместить убытки бюджету, если после камеральной проверки декларации окажется, что налогоплательщик не имел права на возмещение НДС и не вернул полученные деньги по требованию.

ИдеяПроблемы возмещения НДС и другие актуальные для участников ВЭД вопросы вы можете обсудить на заседаниях Клуба директоров. Записаться на мероприятие можно заранее. А здесь вы можете посмотреть отчет о заседании закрытого Клуба директоров, которое состоялось 21 марта 2019 года.

ИдеяПроблемы возмещения НДС и другие актуальные для участников ВЭД вопросы вы можете обсудить на заседаниях Клуба директоров. Записаться на мероприятие можно заранее. А здесь вы можете посмотреть отчет о заседании закрытого Клуба директоров, которое состоялось 21 марта 2019 года.

Как выглядит процедура возмещения НДС в заявительном порядке

Шаг 1. Налогоплательщик сдает декларацию с НДС к возмещению.

Шаг 2. В течение пяти дней после сдачи декларации отправляет в налоговую инспекцию банковскую гарантию, если она нужна (или договор поручительства, или договор с управляющей компанией) и заявление о применении заявительного порядка.

Шаг 3. Налоговая инспекция рассматривает заявление и в течение пяти дней выносит положительное или отрицательное решение. После этого у налоговиков есть пять дней, чтобы сообщить о решении налогоплательщику. В случае отказа контролеры должны указать в решении, какой именно пункт Налогового кодекса не выполнен.

Шаг 4. Если решение было положительным, уже на следующий рабочий день ИФНС отправляет поручение в казначейство, а оттуда в течение пяти дней перечисляют деньги на счет организации.

Итого процедура занимает максимум 11 рабочих дней со дня подачи заявления до поступления денег на счет.

С 12 дня, если к этому времени деньги не поступят на расчетный счет компании, начинают «капать» проценты. Налоговая инспекция должна вместе с суммой возмещения перечислить на счет организации проценты, исходя из действующей ставки рефинансирования ЦБ РФ.

Внимание!Если у организации есть недоимка по налогам, пеням и штрафам, полагающуюся к возмещению сумму налоговики автоматически зачтут в счет этих долгов, а на счет организации перечислят только остаток, если он будет.

Внимание!Если у организации есть недоимка по налогам, пеням и штрафам, полагающуюся к возмещению сумму налоговики автоматически зачтут в счет этих долгов, а на счет организации перечислят только остаток, если он будет.

Заявительный характер возмещения НДС никак не влияет на камеральную проверку по декларации. Ее будут проверять с таким же пристрастием, как и другие декларации с возмещением, а значит будут задавать вопросы, запрашивать документы и, возможно, вызывать на комиссии для беседы. Поэтому организация, которая идет на возмещение в заявительном порядке, должна быть на 100% уверена в каждом примененном вычете. Если хотя бы часть вычетов снимут, придется возвращать деньги в бюджет с двойными процентами. С аутсорсингом от 1C-WiseAdvice вы можете не бояться таких ситуаций.

Идея

ИдеяЕсли вам нужно возмещение — вы его получите. В отличие от штатных бухгалтеров, которые не хотят лишний раз «связываться» с возмещением, чтобы не привлекать внимания налоговиков, мы уверенно возвращаем деньги в оборот компании. Мы строго следим за оформлением документов, не боимся вопросов и отстаиваем вычеты.

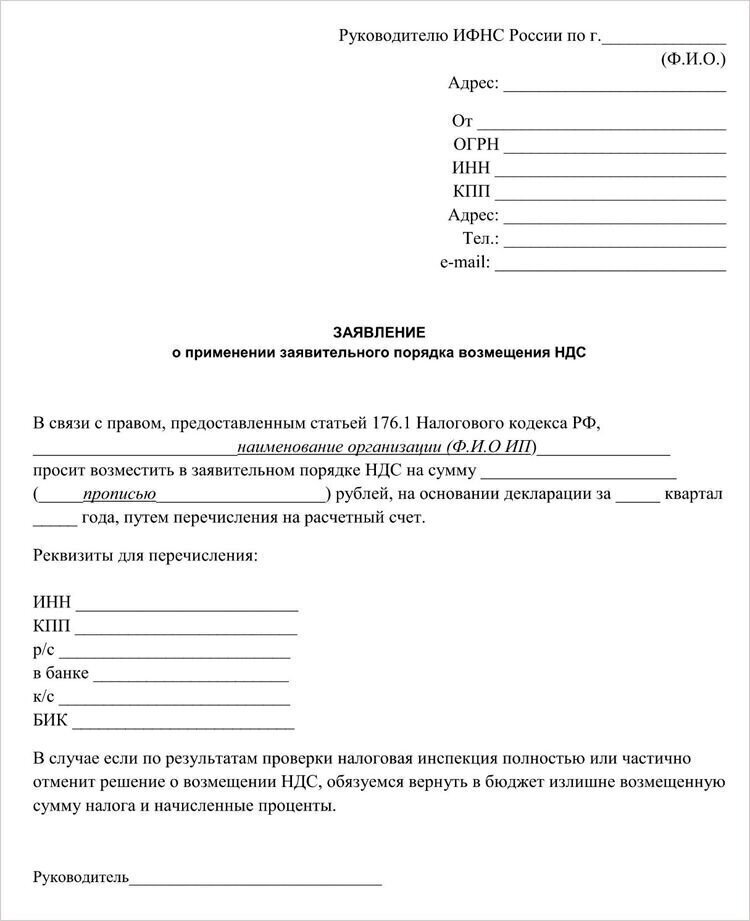

Заявление о применении заявительного порядка

Утвержденной формы заявления нет. Есть только требование Налогового кодекса, что в заявлении налогоплательщик должен прописать обязательство вернуть полученные деньги с процентами в бюджет, если по результатам проверки решение о возмещении будет отменено.

За образец можно взять эту форму:

Получение банковской гарантии

Гарантию может выдать только банк, который есть в специальном перечне Минфина. Этот перечень постоянно обновляется.

В перечень попадают банки, которые соответствуют условиям статьи 74.1 Налогового кодекса РФ, а именно:

работают не меньше пяти лет и имеют лицензию ЦБ РФ;

имеют не меньше одного миллиарда собственных средств;

последние 6 месяцев соблюдали все нормативы закона

от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»;не имеют требование от Центробанка о финансовом оздоровлении.

Суммы, прописанной в гарантии, должно хватить на то, чтобы в случае чего покрыть обязательства перед бюджетом.

ИдеяНалоговики на местах иногда утверждают, что суммы по гарантии должно хватить и на покрытие процентов за пользование бюджетными деньгами, но ФНС России считает, что сумма, на которую выдана банковская гарантия должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме только суммы налога, заявленной к возмещению (письмо ФНС России

ИдеяНалоговики на местах иногда утверждают, что суммы по гарантии должно хватить и на покрытие процентов за пользование бюджетными деньгами, но ФНС России считает, что сумма, на которую выдана банковская гарантия должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме только суммы налога, заявленной к возмещению (письмо ФНС Россииот 05.02.2014 № ГД-4−3/1884).

Гарантия должна действовать минимум 10 месяцев со дня подачи декларации с заявленной суммой возмещения НДС.

Если организация, которая возмещает НДС, и банк, выдавший гарантию, «прописаны» в разных регионах, — это не повод для отказа в возмещении (письмо

Процесс получения гарантии схож с получением кредита. Нужно обратиться в банк с заявлением и предоставить пакет документов. Условия предоставления гарантии будут зависеть от финансового состояния организации. Плата за гарантию колеблется от 1 до 10% годовых. Как правило, банки запрашивают обеспечение по гарантии.

Если банк согласился дать гарантию на меньшую сумму, то можно предоставить гарантию на часть суммы, заявленной к возмещению (письмо Минфина

Что будет после камеральной проверки

Алгоритм зависит от того, выявила ли проверка нарушения.

Ситуация 1. Нарушений не было

Если с декларацией все в порядке, в течение 7 дней после окончания камеральной проверки организация получит от ИФНС информацию в письменной форме, что нарушений нет. Одновременно с этим или не позднее следующего дня банк получит от ИФНС заявление об освобождении от гарантии.

Саму гарантию организация может получить обратно из налоговой инспекции по письменному заявлению.

Ситуация 2. Нарушения были

Если по итогам проверки контролеры выяснят, что организация не имела права на возмещение или возврату подлежала меньшая сумма, контролеры отменят решение о возмещении и направят требование вернуть налог с процентами за пользование бюджетными деньгами исходя из двойной ставки рефинансирования ЦБ РФ (п. 15 ст. 176.1 НК РФ).

У организации будет пять дней на то, чтобы вернуть деньги в бюджет, после чего налоговая инспекция уведомит банк о прекращении обязательств по гарантии.

Если организация не заплатит по требованию, налоговая инспекция направит требование уже в банк, выдавший гарантию.

Если нужно сдать уточненную декларацию

Лучше успеть это сделать до того, как налоговики примут решение о возврате денег. Иначе придется вернуть все полученные по заявительному порядку деньги с двойными процентами (п. 24 ст. 176.1 НК РФ). И не имеет значения, в какую сторону изменилась сумма НДС к возмещению в уточненной декларации — уменьшилась или увеличилась (письмо Минфина

Верховный суд такую позицию поддерживает.

Судебная практикаПостановление Президиума ВАС РФ

Судебная практикаПостановление Президиума ВАС РФОТ 19.02.2013 № 13 366/12. Компания возместила НДС в заявительном порядке, а потом подала «уточненку» с меньшей суммой возмещения и разницу добровольно вернула в бюджет. Но налоговики решили, что компания должна была вернуть все и с процентами.Одновременно они приняли положительное решение о возмещении НДС уже по другой декларации за следующий квартал и за счет этой суммы покрыли недоимку. Компания не согласилась и обратилась в суд. Суды всех инстанций решили, что положения пунктов 15, 17 и 24 статьи 176.1 Кодекса допускают частичную отмену решения о возмещении налога и возврат в бюджет только излишне полученных сумм. Верховный суд не согласился с этим и отменил решения нижестоящих судов.

Если же подать «уточненку» и заявление на возмещение еще до того, как будет принято решение о возврате, инспекторы просто не будут рассматривать первичную декларацию. Они прекратят камеральную проверку и начнут новую по уточненной декларации. При этом не обязательно получать новую банковскую гарантию. Можно воспользоваться той же, если до окончания срока ее действия осталось не меньше 10 месяцев.

Если у организации все в порядке с документами, НДС можно и нужно возмещать, в том числе с использованием банковской гарантии.

Мы оперативно обрабатываем всю поступающую «первичку» и создаем электронный архив, поэтому всегда готовы к требованиям и проверкам налоговых органов.