Комиссия по страховым взносам в налоговой

Причины, по которым компании попадают на комиссии по взносам в налоговой, ФНС обнародовала еще несколько лет назад в своем письме от 25.07.2017 № ЕД-4-15/14490@. Недоимка по страховым взносам – главный критерий отбора для вызова на комиссию, а основная опасность – проведение заседания в рамках зарплатной комиссии. Мы расскажем вам, как избежать рисков в любой ситуации.

Обоснования вызова на комиссию

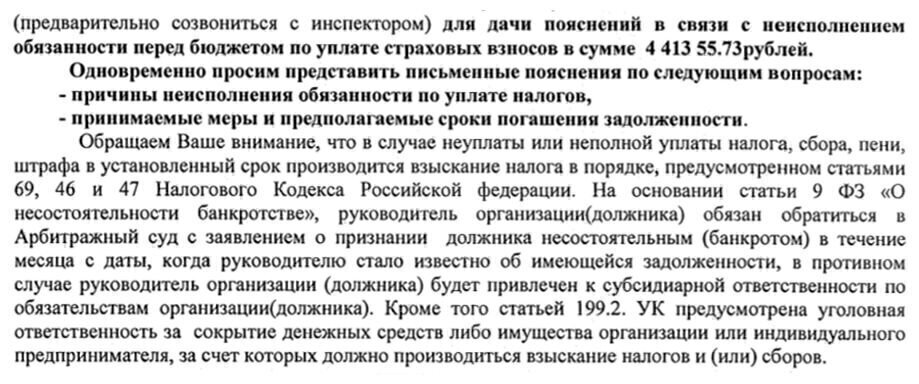

Самый страшный вызов комиссии по взносам в налоговой выглядит примерно так:

Налоговая служба уже несколько лет администрирует все страховые взносы, за исключением той части обязательного социального страхования, которая покрывает:

- несчастные случаи на производстве;

- профессиональные заболевания.

Однако, даже усилиями налоговиков, до сих пор не взыскано все, что в свое время не смогли взыскать внебюджетные фонды, которые:

- не имели прав на частичную блокировку банковских счетов, соответствующую сумме недоимки;

- взыскивали недоимку весьма нерегулярно (нехватка сотрудников) и неэффективно (например, инкассо приходило только на один, часто безденежный, расчетный счет компании).

В отличие от фондов налоговики не только тщательно следят за уплатой взносов, но и отслеживают другие параметры. Комиссия по легализации налоговой базы, проанализировав данные прошлого года, вызовет на заседание даже примерного плательщика взносов, если он:

- уменьшил количество работников (опасная граница – 30% от среднесписочной численности за прошедший год);

- допустил снижение суммы страховых взносов при том, что работников у него меньше не стало (для сравнения налоговики используют данные прошлого года);

- перестал использовать дополнительные тарифы.

Применение дополнительных тарифов при отсутствии оснований для их применения налоговики навязать не смогут. Поэтому обычно членов комиссии устраивает такое объяснение:

В остальных случаях налоговики всячески будут настаивать на улучшении динамики поступлений взносов.

Как проходит заседание комиссии

Мы не зря упомянули в отношении комиссии по страховым взносам ее другую ипостась, в которой ее обычно именуют «комиссия по легализации налоговой базы». Терминология и методы налоговых комиссий не предусмотрены Налоговым кодексом, это – чистое психологическое давление: от вызова непременно руководителя компании до рассуждений на тему «серых» и даже «черных» зарплат.

Отметим, что не все, сказанное членами комиссии, можно отнести к разряду лишь запугивания. Например, допросы свидетелей – вполне обычное мероприятие налогового контроля. Применяют допросы без ограничений при любых видах проверок (подп. 12 п. 1 ст. 31, ст. 90 НК РФ).

При сопротивлении компании и надеждах налоговиков на возможность улучшить показатели своей инспекции может быть организован допрос не только руководителей, главбуха и других ключевых фигур компании, но и обычных работников. Как показывает практика, «просто работники» обычно не выдерживают даже малейшего психологического давления. Уже сам факт разговора с налоговым инспектором будит в них желание выложить максимально полную информацию.

Наши рекомендации

Более подробно о работе и методах комиссии по взносам в налоговой можно прочитать в наших публикациях:

- Налоговая вызывает на комиссию по взносам и НДФЛ: кого приглашают и как подготовиться

- Зарплатная комиссия в ИФНС

- Вызвали на налоговую комиссию: как выиграть поединок с ИФНС?

В указанных материалах рассмотрены также вопросы подготовки к заседанию комиссии и прочие важные моменты. Однако основная наша рекомендация – применять «режим невидимки», то есть строить работу компании так, чтобы она не подпадала под критерии обязательного вызова на комиссию.

Так, клиенты, которые передали расчет зарплаты на аутсорсинг в 1С-WiseAdvice могут быть абсолютно уверены, что мы внимательно следим за отсутствием задолженности по взносам. При этом наши специалисты:

- плотно взаимодействуют с ИФНС в ходе всего обслуживания;

- готовят документы (пояснения) и отправляют их в ИФНС (иногда этого достаточно, чтобы руководитель мог не идти на комиссию).

Если визита в налоговую все же не избежать, то наши специалисты готовят пояснения и представляют лично интересы клиента на комиссиях по взносам.

Подпишитесь на обновления блога

-

Субсидиарная ответственность учредителя и директора ООО по долгам в 2021 году

15 октября 2019

Субсидиарная ответственность учредителя и директора ООО по долгам в 2021 году

15 октября 2019 -

Когда «маленькие» ошибки в программе оперативного учета приводят к большим проблемам. Часть 1

07 сентября 2015

Когда «маленькие» ошибки в программе оперативного учета приводят к большим проблемам. Часть 1

07 сентября 2015 -

Кто несет ответственность при бухгалтерском аутсорсинге

22 июля 2019

Кто несет ответственность при бухгалтерском аутсорсинге

22 июля 2019 -

Советы при выемке документов в офисе во время налоговой проверки

01 августа 2016

Советы при выемке документов в офисе во время налоговой проверки

01 августа 2016