НДС при УСН, нужно ли платить?

Кто должен платить НДС при упрощенной системе налогообложения Налоговые агенты Операции с госимуществом Покупки у иностранцев Как работать с НДС на упрощенке

На этапе выбора системы налогообложения для многих бизнесменов решающим аргументом в пользу «упрощенки» становится открывающаяся возможность не платить такой «сложный» налог, как НДС. Однако мало кто задумывается о том, что освобождение от НДС не является тотальным – существует достаточно много ситуаций, когда даже на УСН надо налог исчислить и перечислить в бюджет.

Подробнее об этих ситуациях мы расскажем в данной публикации.

Кто должен платить НДС при упрощенной системе налогообложения

ООО на УСН работает с НДС, как и другие компании, а также ИП, несмотря на особенности спецрежима, заменившего все налоги одним. Причем под исключение подпадают не только агенты НДС, но и те налогоплательщики, которые осуществляют:

- ввоз товаров в РФ;

- операции по договорам простого товарищества и доверительного управления.

Такие исключения предусмотрены статьей 174.1 НК РФ. Если налогоплательщик на «упрощенке» будет признан плательщиком НДС, то, возможно, ему станет выгоднее общая система налогообложения. Именно такие вопросы решает компания 1C-WiseAdvice в рамках консультаций на этапе регистрации нового юрлица или выбора наиболее оптимальной системы налогообложения.

Если этап регистрации бизнеса уже пройден, вопрос о системе налогообложения входит в экспертную поддержку в рамках бухгалтерского обслуживания. Бухгалтеры и налоговые консультанты компании 1C-WiseAdvice непрерывно следят за тем, чтобы налоговая нагрузка на бизнес клиента была минимальной, исходя из предложенных законодательством вариантов.

Любые изменения в бизнесе мы тщательно отслеживаем и предлагаем наиболее выгодный вариант системы налогообложения, который:

- подходит именно вашей компании на данном этапе развития;

- учитывает все нюансы налогового законодательства и специфики вашего бизнеса.

Рассмотрим наиболее типичные ситуации с НДС при упрощенной системе налогообложения.

Налоговые агенты

Компания, работающая на «упрощенке», может стать налоговым агентом по НДС. Такое возможно в случае, например:

- продажи-покупки и аренды госимущества;

- приобретения товаров (работ, услуг) на российской территории у иностранных контрагентов, не зарегистрированных в российских налоговых органах.

Все они перечислены в статье 161 Налогового кодекса РФ.

Операции с госимуществом

Главный признак того, что вы стали налоговым агентом по НДС при упрощенной системе налогообложения, если ваш контрагент – орган власти. Чаще всего в лице комитета по управлению имуществом. Как правило, в договоры вносить изменения очень сложно, а составлены они так, что НДС необходимо рассчитать вручную с тем, чтобы:

- перечислить налог в свою ИФНС (по месту регистрации);

- удержать НДС из арендной платы (оплаты имущества).

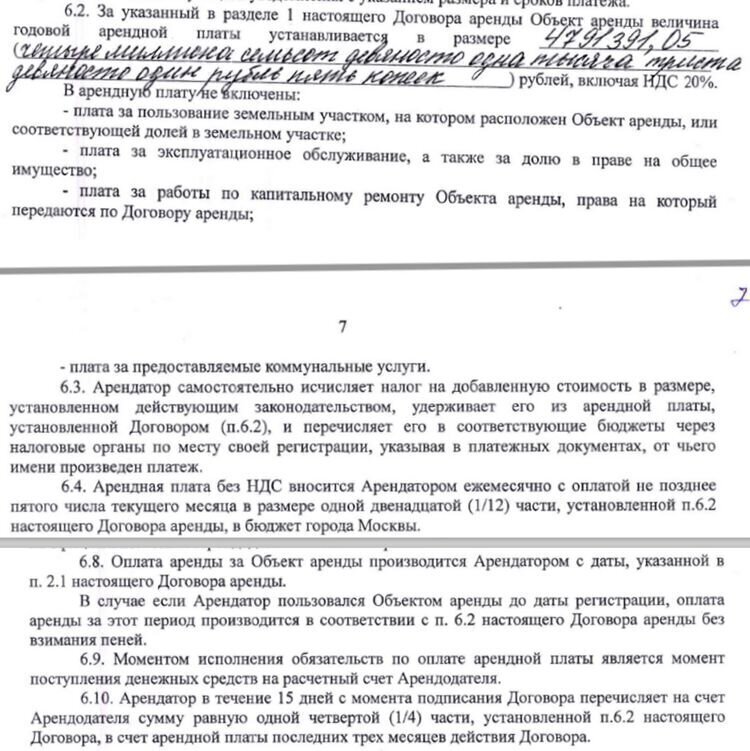

Порядок расчета зависит от условий договора, ведь его цена может быть установлена как с учетом НДС, так и без него. В первом случае необходимо применить ставку 20/120. Во втором – просто 20%. На практике расчет может быть осложнен условиями договора, например, такими:

Для того, чтобы не запутаться в НДС, бухгалтеры, которые до этого работали только с УСН, составляют таблицы по условиям договора. Например, по приведенным выше условиям была составлена такая таблица:

Договор аренды

№ 00-00169/17 от 11.04.2019

ООО «Василек» – Департамент городского имущества города Москвы

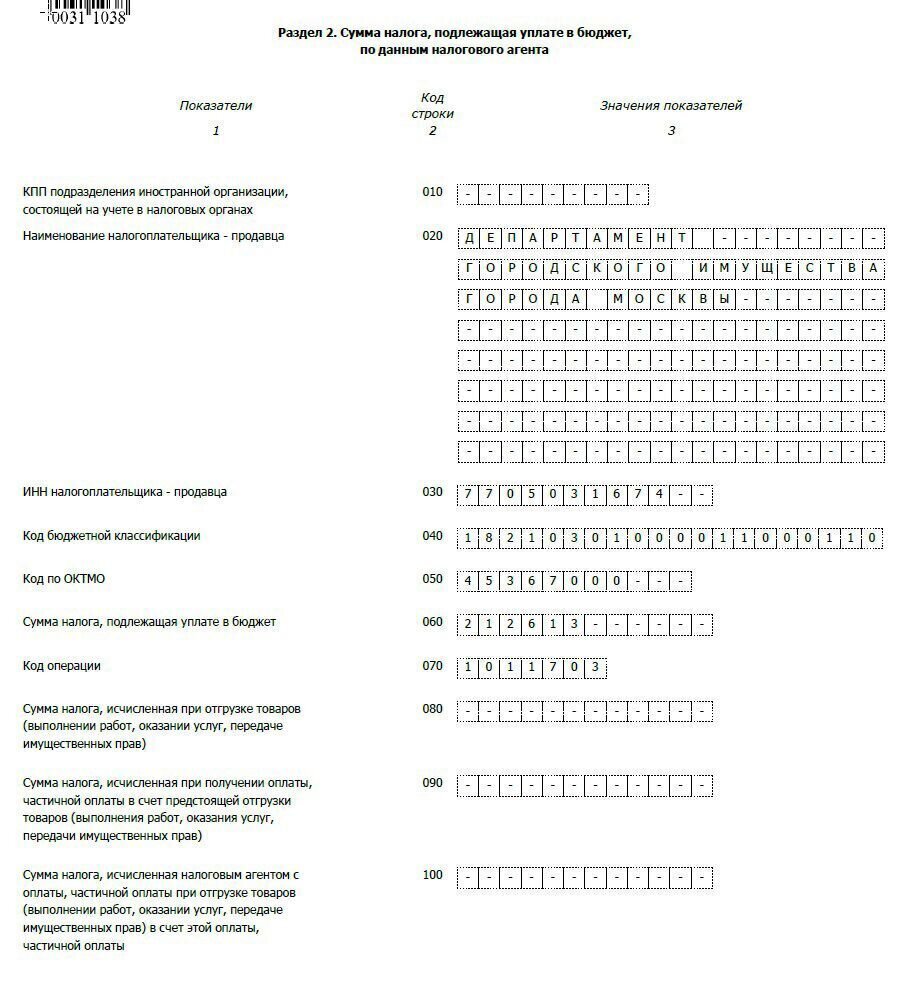

Налоговая декларация в любом случае будет подана без каких-либо приложений. Помимо титульного листа в ней необходимо будет заполнить только раздел 2. Например, так:

Покупки у иностранцев

Несмотря на политику импортозамещения, контакты с иностранцами до сих пор не редкость. При этом если иностранец – физическое лицо, то агентом по НДС ваша компания не станет. Риск возникновения дополнительных налоговых обязанностей возникает только, если:

- Контрагент – юридическое лицо, не зарегистрированное в России (наличие любого подразделения – уже можно счесть регистрацией, если оно упомянуто в договоре или контракте).

- Приобретаемые товары (работы/услуги) подпадают под российское обложение НДС (полный перечень операций, не подпадающих под такое обложение, – см. п.3 ст. 149 НК РФ).

- Место реализации – Россия.

Если все три условия соблюдены, то ООО на УСН работает с НДС. Платить налог – его обязанность.

Как работать с НДС на упрощенке

Как любое исключение, работа с НДС при упрощенной системе налогообложения имеет много нюансов. Так, например, налоговый агент может закупить у иностранной компании не просто услугу, а услугу электронную.

Важно!

С 2019 года при оказании электронных услуг иностранные компании обязаны сами уплачивать российский НДС (изменения в НК РФ внесены Федеральным законом от 03.0/company/blog/nds-na-elektronnye-uslugi-2019/7.2016 № 244-ФЗ).

НДС при упрощенной системе налогообложения не возникнет, если ваша компания закупила электронные услуги, например, у таких компаний, как:

- Apple или Microsoft;

- Google или Facebook;

- Booking, Uber и прочих, кого можно найти в Перечне интернет-компаний.

Отметим, что если иностранный контрагент на учет не встал, то это не означает, что теперь снова российское ООО на УСН работает с НДС. А вот выяснить, почему не можете найти контрагента на сайте ФНС, – стоит.

По остальным услугам (работам) место реализации определяют в зависимости от их вида (ст. 148 НК РФ). Например, однозначно место реализации РФ и обязанность платить НДС на российской компании лежит в следующих случаях:

- Получение от иностранного партнера патентов и лицензий; торговых марок; авторских прав и прочего.

- Заказ программного обеспечения.

- Консультационные, юридические, инжиниринговые, бухгалтерские и аудиторские услуги.

- Реклама и маркетинг.

- Обработка информации.

- Предоставление персонала.

- Аренда имущества, кроме недвижимости и автотранспорта.

В остальных случаях реализацию определяют по месту:

- фактического оказания (примером определения реализации по месту фактического оказания могут служить услуги в сфере образования);

- нахождения имущества при условии, что услуги (работы) «завязаны» именно на это имущество.

Если у иностранного контрагента заказаны транспортные услуги по перевозке товара, то реализацию определяют в зависимости от условий договора по месту:

- отправки груза;

- получения товара в конечной точке маршрута.

У товаров определить место реализации проще – по месту нахождения товара на момент отгрузки:

- если с российского склада, то РФ;

- если импорт, то платить НДС за иностранца будет ваша компания.

Ставки, в зависимости от товара и условий расчета, могут быть:

- 120/20 и 20%;

- 110/10 и 10%;

- 0%.

Расчет НДС не отличается от аренды (покупки) госсобственности: чаще всего компания производит расчет самостоятельно.

Подпишитесь на обновления блога

-

Субсидиарная ответственность учредителя и директора ООО по долгам в 2021 году

15 октября 2019

Субсидиарная ответственность учредителя и директора ООО по долгам в 2021 году

15 октября 2019 -

Налоговая нагрузка:

Налоговая нагрузка:

что это такое и как правильно рассчитать02 июля 2019 -

Повышение НДС до 20% с 1 января 2019 года

01 февраля 2019

Повышение НДС до 20% с 1 января 2019 года

01 февраля 2019 -

Обособленное подразделение при УСН: как грамотно сэкономить и не утратить право на применение «упрощенки»

03 мая 2018

Обособленное подразделение при УСН: как грамотно сэкономить и не утратить право на применение «упрощенки»

03 мая 2018