Безопасная доля вычетов по НДС

Что такое безопасная доля вычетов по НДС Чем опасен высокий процент вычета НДС Как рассчитать долю вычетов по НДС Безопасная доля вычетов по регионам России Работа в режиме невидимки

Сколько вычетов можно заявить в декларации по НДС в 2019 году, чтобы не привлечь внимание налоговиков? Ответ на этот вопрос должен знать любой бухгалтер, который заботится о налоговой безопасности своей компании.

К сожалению, большинство штатных бухгалтеров пренебрежительно относятся к такому важному показателю как безопасная доля вычетов. В результате директора вызывают на комиссии по НДС, а сама компания становится претендентом на выездную проверку.

Какие вычеты можно назвать безопасными и как не нарушить установленные ФНС лимиты, читайте в нашей публикации.

Что такое безопасная доля вычетов по НДС

Теоретически безопасны любые вычеты по НДС, подтвержденные документами. Ведь Налоговый кодекс не содержит никаких ограничений ни по суммам, ни по процентному отношению к:

- выручке (авансам);

- другим показателям.

Однако на практике налоговики применяют не столько Налоговый кодекс, сколько правила, которые даже нельзя назвать негласными. Так, например, с 2007 года доля так называемых безопасных вычетов определена пунктом 3 Общедоступных критериев самостоятельной оценки рисков для налогоплательщиков (Приложение № 2 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@).

В указанной Концепции налоговики без обиняков декларируют: если по итогам года доля вычетов превысит 89% – компания может попасть в план выездных проверок. При этом рассчитывать на то, что суммы вычетов будут проанализированы только по итогам года, не стоит, так как налоговики проводят и ежеквартальный анализ на основании региональных показателей.

Предельные показатели, действующие в 1 квартале 2019 года

Информация в представленной таблице сформирована на основании последнего Отчета по форме № 1-НДС, размещенного на сайте ФНС.

Обратите внимание!

В отличие от 2018 года, актуализация данных отчета № 1-НДС в 2019 году произошла по состоянию на 1 января, а не на 1 февраля. Таким образом, в процентном соотношении разницы между вычетами последнего квартала 2018 года и первого 2019 года нет.

Проверять актуализацию данных по форме № 1-НДС необходимо регулярно, как минимум перед сдачей отчетности.

Чем опасен высокий процент вычета НДС

Правильность расчетов с бюджетом по НДС только на первый взгляд гарантирована стратегией занижения суммы НДС, поступившего от поставщиков (то есть исключения из Книги покупок части счетов-фактур). Даже такая, казалось бы, беспроигрышная, тактика не всегда может уберечь компанию от ненужного внимания налоговиков в виде вызова на комиссию (в лучшем случае) или включения в план выездных проверок.

Например, если поставщик будет отнесен к разряду так называемых «однодневок», то поступит уведомление о вызове на комиссию. Превышение предельного процента вычетов, рекомендованных налоговиками, чревато требованием о пояснениях вычетов в рамках камеральной проверки по НДС.

О том, что делать в таком случае

Требование обязательно придет, если НДС будет заявлен к возмещению из бюджета. Декларация по НДС с суммой налога к возмещению действует на налоговиков как красная тряпка – сигнал о том, что вычеты неправомерны, их надо снять, доначислить налог и наказать налогоплательщика штрафом.

Такая очевидная несправедливость происходит из-за негласных установок ФНС. Чтобы собрать больше налогов в бюджет, инспекторы зачастую прибегают к воздействию на налогоплательщиков через комиссии или камеральные (выездные) проверки. И если в ходе проверок налоговики вынуждены еще хоть как-то придерживаться рамок закона (все же основное общение происходит в письменном виде), то при вызове на комиссии вполне вероятны голословные обвинения в мошенничестве. Некоторые инспекторы готовы на все для того, чтобы «достичь результативности», заставив компанию снизить суммы вычетов по НДС в соответствии с предельными критериями благонадежности.

Основной аргумент налоговиков – «отложенный» НДС можно предъявить к возмещению позже, в течение трех последующих лет. Мы всегда предупреждаем об этом наших клиентов и, хотя готовы отстаивать их права хоть на 100-процентный вычет, все же делаем все от себя зависящее, чтобы не допустить критического приближения к черте, за которой остается безопасный критерий вычета.

Стоит привлечь к себе внимание, как череда проверок может стать бесконечной, а учитывая, что с налоговиков требуют так называемую «результативность» проверок, – доначисления гарантированы. В результате компания либо откажется от вычетов (хотя бы на время), либо будет вынуждена отстаивать свою правоту в суде, пройдя предварительную процедуру обжалования – сначала в самой ИФНС, а потом и в налоговом управлении.

Контроль налоговых рисков, в частности, соблюдение безопасной доли вычетов по НДС входит в стандарт обслуживания компании 1С-WiseAdvice. В случае приближения к опасной черте – критической норме вычетов – переносим их на более поздние сроки, чтобы лишний раз не привлекать внимание ИФНС. А если заявляем о возмещении, то оказываем всестороннюю экспертную поддержку во взаимоотношениях с ИФНС, готовим аргументированные ответы на запросы и требования, даем пояснения, а также до конца боремся за благоприятный для клиента исход по итогам проверки – возмещение всех заявленных сумм налога (вплоть до суда).

Как рассчитать долю вычетов по НДС

Определить фактически сложившуюся за квартал долю вычетов по НДС необходимо, чтобы понять, какие счета-фактуры нужно:

- отложить пока в сторону для использования в будущих периодах;

- использовать в уже наступившем периоде.

Руководство компании, которое отслеживает процесс формирования НДС, может поступить так:

- Распечатать декларацию по НДС по данным бухгалтерской программы.

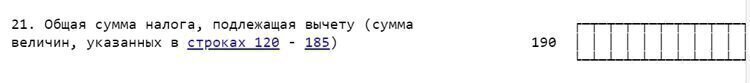

- Из всей декларации для оценки ситуации нужно только 2 строчки. Вот как они выглядят:

Показатель строки с кодом 190 нужно разделить на показатель строки с кодом 118. Полученный коэффициент умножить на 100 – получится доля вычетов НДС в процентах. Ее уже можно сравнивать с требованиями налоговиков.

Безопасная доля вычетов по регионам России

Максимальные вычеты по НДС в конкретном регионе могут быть гораздо ниже федерального уровня. Однако, как показывает практика обслуживания наших клиентов, компания автоматом попадает в поле зрения налоговиков, если доля «входящих» вычетов по НДС превысит именно 89% от суммы налога, начисленного за год. Мы следим за тем, чтобы наши клиенты не приближались к критическим значениям и тем самым обеспечиваем соблюдение режима «невидимки» по региональным показателям для абсолютной надежности.

Пример

Воронежская фирма предварительно сформировала декларацию со следующими показателями (для наглядности используем самые простые цифры): Код стр. 190 – 115 тыс. руб. Код стр. 118 – 120 тыс. руб. Рассчитаем долю вычетов: 115 тыс. руб. / 120 тыс. руб. х 100% = 95,8%.

Полученный показатель выше не только федерального уровня (89%), но и уровня по Воронежской области (92,5%). Соответственно, из книги покупок необходимо убрать счета-фактуры на сумму, в процентном соотношении составляющую 3,3% от НДС, исчисленного по коду строки 118 Декларации (95,8% - 92,5%). Указанные 3,3% исчисляем от 115 тыс. руб. и получаем 3 795 руб. Если фирма работает только с 20% НДС, то общая сумма отложенных счетов-фактур составит 22 770 руб. (3 795 руб. / 20% х 120%).

Политика «невидимки» спасает компанию не только от налоговиков, но и от банков. Ведь они с недавнего времени следят за налоговой нагрузкой клиентов еще более рьяно, чем налоговые инспекции.

Как банки выявляют схемы уклонения от НДС

Работа в режиме невидимки

Чтобы избежать опасностей, исходящих от налоговых органов, мы контролируем все налоговые риски с целью предотвратить возможные финансовые потери для бизнеса.

Затем, готовую отчетность (в том числе, декларации по НДС) «прогоняют» по многочисленным контрольным соотношениям и тщательно перепроверяют все показатели, особенно те, к которым инспекторы имеют повышенный интерес.

Кроме того, в разработке находится новый сервис – «Личный кабинет клиента». О приближении к различным лимитам, в том числе к максимальным вычетам по НДС, наши клиенты будут получать незамедлительное уведомление через свой личный кабинет.

Все это в совокупности позволит избежать доначислений, штрафов и пеней по итогам камеральных проверок по НДС.

Подпишитесь на обновления блога

-

Субсидиарная ответственность учредителя и директора ООО по долгам в 2021 году

15 октября 2019

Субсидиарная ответственность учредителя и директора ООО по долгам в 2021 году

15 октября 2019 -

Повышение НДС до 20% с 1 января 2019 года

01 февраля 2019

Повышение НДС до 20% с 1 января 2019 года

01 февраля 2019 -

Аутсорсинг бухгалтерии: за и против

24 июня 2019

Аутсорсинг бухгалтерии: за и против

24 июня 2019 -

Основания для выездной налоговой проверки: как узнать, будет ли проверка

31 августа 2018

Основания для выездной налоговой проверки: как узнать, будет ли проверка

31 августа 2018