Возложение обязанностей главного бухгалтера на директора

В каких случаях можно обойтись без главного бухгалтера Ответственность руководителя за ошибки в ведении бухгалтерского и налогового учета Особенности организации бухгалтерского учета руководителем организации

В небольшие и только открывшиеся компании, когда еще непонятно, какие будут обороты, нанимать главного бухгалтера не всегда целесообразно. В этом случае или сам директор исполняет обязанности главного бухгалтера, или данные функции отдают на аутсорсинг.

Выбирая между этими двумя способами компенсировать отсутствие главного бухгалтера, нужно ориентироваться не только на степень экономии денежных средств, но и на условия возникновения ответственности, если вдруг ответственный за ведение налогового и бухгалтерского учета намеренно или случайно допустит серьезную ошибку.

Эксперты 1С-WiseAdvice помогут свести к минимуму риски в том и другом случае. Если вы доверите составление отчетности и ведение учета нашим специалистам, то риск наступления ответственности из-за ошибок в учете будет практически исключен.

О преимуществах передачи ведения бухгалтерского учена на аутсорсинг

В каких случаях можно обойтись без главного бухгалтера

В статье 7 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» четко обозначено, что именно руководитель должен организовать ведение бухгалтерского учета и хранение документов. Выполнять эти функции самостоятельно он может, если компания относится к субъектам малого и среднего предпринимательства или если она вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Среднесписочная численность работников «представителя» малого предпринимательства не может превышать 100 человек, а выручка за предшествующий год без учета НДС не должна быть выше 800 млн руб. (у микропредприятий – 120 млн руб. и не более 15 человек). У средних предприятий эти показатели не могут быть выше 250 человек и 2 млрд руб.

В конце 2018 года утвержден расширенный перечень предприятий, в которых не разрешается применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, а, следовательно, нельзя возлагать обязанности главного бухгалтера на генерального директора. К таким компаниям относятся:

- организации, в которых проводится обязательный аудит бухгалтерской отчетности в соответствии с законодательством Российской Федерации (например, АО);

- жилищные и жилищно-строительные кооперативы;

- кредитные потребительские кооперативы (включая сельскохозяйственные кредитные потребительские кооперативы);

- микрофинансовые организации;

- коллегии адвокатов и адвокатские бюро;

- юридические консультации;

- адвокатские и нотариальные палаты;

- ряд других.

Ответственность руководителя за ошибки в ведении бухгалтерского и налогового учета

Решив самостоятельно выполнять обязанности главного бухгалтера, генеральный директор должен понимать, что от его действий теперь зависит, насколько безубыточно и бесконфликтно будут складываться отношения с государством в лице ФНС. Если руководители начинающих или пока не сильно «раскрученных» компаний решат самостоятельно оптимизировать налоговую базу, их инициатива, скорее всего, попадет под действие статей 199-199.1 УК РФ, предусматривающих большие штрафы, дисквалификацию и даже лишение свободы, т.к. для исключения факторов риска со стороны инспекции необходима грамотная разработка структуры оптимизации специалистами в этой области.

Например, ключевым мотивом, который согласно статье 199.1 УК РФ, образует состав преступления, является личный интерес. Соответственно, в случае возникновения спорной ситуации будет учитываться, насколько лично заинтересован правонарушитель в сокращении налоговой нагрузки. Здесь же оговаривается, что личный интерес может носить и «неимущественный характер» и выражаться в карьеризме, протекционизме, желании приукрасить действительное положение и т.п. Зато аналогичные правонарушения, не преследующие собственный интерес, «состава преступления не образуют».

Одним словом, государство как бы само намекает собственникам, что безопаснее для компании доверить бухгалтерию сторонним специалистам, а не искушать себя мнимой возможностью проявить изобретательность и сэкономить на налогах.

В случае передачи бухгалтерского и налогового учета на аутсорсинг профессиональной бухгалтерской компании 1C-WiseAdvic, мы компенсируем все штрафы и пени, начисленные клиенту по нашей вине.

Вторая после налогового учета по степени риска обязанность главбуха – соблюдение всех нюансов начисления заработной платы, в том числе самому себе.

Ошибки в порядке начисления и выплаты зарплаты – опасное правонарушение, которое иногда может повлечь и уголовную ответственность.

Об ответственности за ошибки в порядке начисления и выплаты заработной платы

Любые ошибки, совершенные по нашей вине, будут компенсированы за наш счет – это условие закрепляется договором и гарантируется эксклюзивным полисом добровольного страхования профессиональной ответственности на 70 млн рублей.

Особенности оформления директора главным бухгалтером

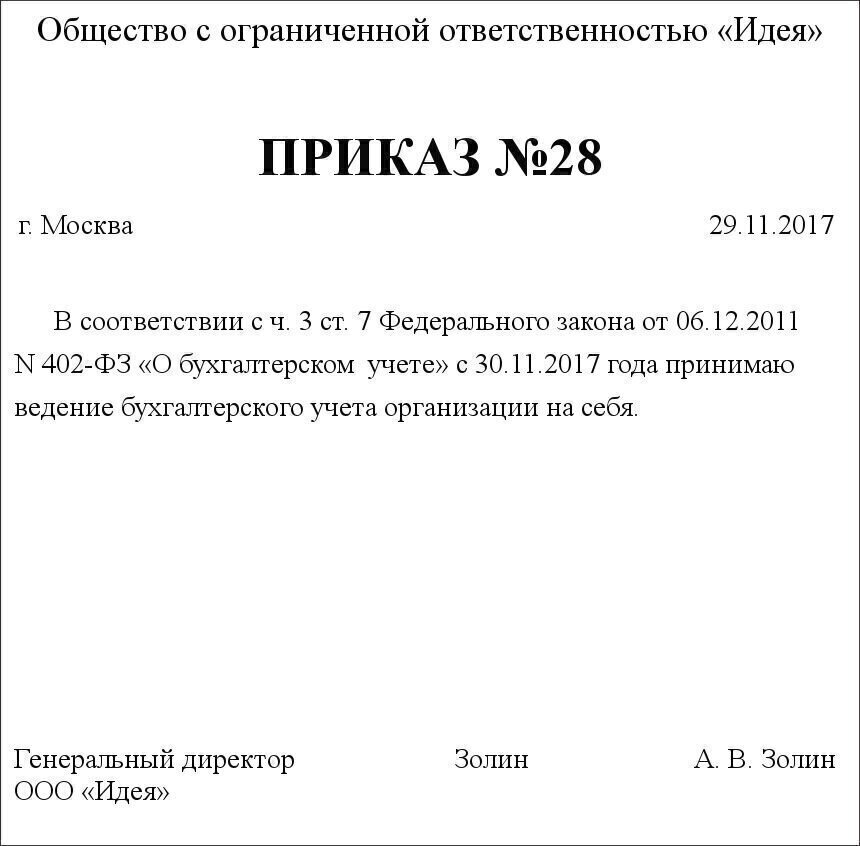

Приказ возложить обязанности главного бухгалтера на директора составляется в произвольной форме. Естественно, документ должен идентифицировать компанию и личность руководителя.

Образец приказа о возложении обязанности главного бухгалтера на директора:

При передаче бухгалтерии на аутсорсинг в 1С-WiseAdvice в компании клиента издается приказ о том, что функции главбуха возлагаются на генерального директора, т.к. мы берем на себя не все функции главбуха. Например, мы не подписываем первичные документы и там, где предусмотрена подпись главбуха, будет стоять подпись гендира, так как именно он выполняет функции главного бухгалтера, а мы выполняем часть его функций.

Подпишитесь на обновления блога

-

Ответственность за неуплату налогов

Ответственность за неуплату налогов

ООО и ИП13 февраля 2019 -

Почему бухгалтер не может и не должен вести кадровое делопроизводство

07 апреля 2017

Почему бухгалтер не может и не должен вести кадровое делопроизводство

07 апреля 2017