Рентабельность оборотных активов: формула расчета

Рентабельность оборотных активов (ОА) — один из базовых экономических показателей, определяющих результативность бизнеса.

Разбираемся, чем этот показатель важен для руководителя и бухгалтерской службы предприятия.

Что показывает рентабельность текущих активов?

Цель функционирования любой частной организации — получение прибыли. Расчет рентабельности текущих активов позволяет понять, насколько окупаются вложения в бизнес, а именно, сколько прибыли получает предприятие за каждый рубль, вложенный в оборотные средства.

Очевидно, что чем больше рентабельность, тем выше эффективность работы предприятия. В свою очередь, отрицательное значение этого показателя говорит о нерациональном использовании ресурсов организации.

На основании полученных данных разрабатывается план мероприятий по повышению ликвидности оборотных активов.

На основании полученных данных разрабатывается план мероприятий по повышению ликвидности оборотных активов.В частности, принимаются активные меры по:

- сокращению складских запасов;

- повышению производительности труда;

- изменению ценовой политики;

- снижению себестоимости продукции

и т. д.

Рекомендуется анализировать рентабельность в динамике за несколько последовательно идущих отчетных периодов.

Зачастую неразумная экономия активов, породившая резкое увеличение рентабельности в одном периоде (например, закуплено недостаточное количество сырья для обеспечения бесперебойного производственного процесса), может привести к простоям в хозяйственной деятельности уже в следующем периоде, что закономерно приведет к снижению прибыли и падению рентабельности.

При этом оборотные активы не должны накапливаться и оседать в виде излишка на складах или дебиторской задолженности. Ведь чем быстрее происходит оборот, тем больше прибыли получает предприятие.

Важно!Задача руководителя — обеспечить грамотное управление ресурсами своей компании. Такой подход не только гарантирует предприятию финансовую устойчивость, но и обеспечивает его конкурентоспособность на рынке и привлекательность для инвесторов.

Важно!Задача руководителя — обеспечить грамотное управление ресурсами своей компании. Такой подход не только гарантирует предприятию финансовую устойчивость, но и обеспечивает его конкурентоспособность на рынке и привлекательность для инвесторов.

Что относится к оборотным средствам?

Под оборотными средствами подразумеваются краткосрочные активы, которые полностью потребляются предприятием в течение 12 месяцев и отражаются в р. II бухгалтерского баланса, а именно:

запасы;

денежные средства и денежные эквиваленты;

финансовые вложения (за исключением денежных эквивалентов);

НДС по приобретенным ценностям;

дебиторская задолженность;

прочие оборотные активы.

Как рассчитать рентабельность оборотных активов: формула по балансу

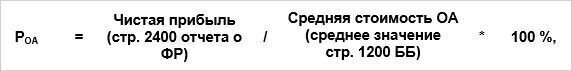

Рентабельность ОА рассчитывается по формуле:

где для расчета средней стоимости ОА нужно сложить показатели на начало и конец периода, а потом поделить на 2.

Обычно рентабельность выражается в процентах, но изредка можно встретить употребление в форме коэффициента.

Пример расчета рентабельности

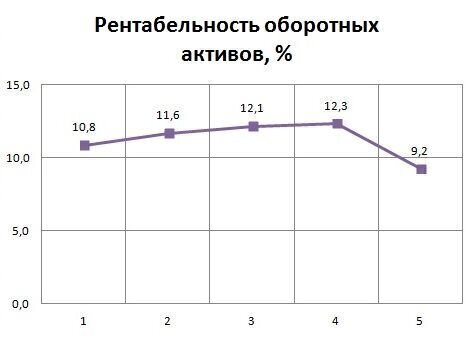

Предприятие занимается изготовлением готовых металлических изделий. Приведем расчет рентабельности ОА в динамике за последние 5 лет на основании данных отчетности:

| Наименование показателя | Отчетный год | ||||

|---|---|---|---|---|---|

|

1 |

2 |

3 |

4 |

5 |

|

| Чистая прибыль, тыс. руб. | 520 | 580 | 680 | 715 | 720 |

| Среднегодовая стоимость ОА, тыс. руб. | 4 800 | 4 980 | 5 600 | 5 800 | 7 800 |

| Рентабельность ОА, % | 10,8 | 11,6 | 12,1 | 12,3 | 9,2 |

Результаты расчетов показывают, что первые 4 года компания стабильно наращивала обороты, грамотное управление обеспечивало высокую ликвидность оборотных средств, что, в свою очередь, способствовало росту прибыли.

Снижение рентабельности за последний отчетный период было связано со сверхнормативными закупками материалов, продиктованными грядущим повышением цен.

Тем не менее, показатель рентабельности ОА остался достаточно высоким, однако, если в текущем периоде излишек активов не будет израсходован, то организация недополучит запланированную прибыль, что негативно отразится на ее платежеспособности и приведет к дальнейшему падению рентабельности.

Нормативное значение

Никаких единых нормативных значений рентабельности не установлено, но с 2007 года налоговая служба планирует проведение выездных проверок на базе Концепции, утвержденной приказом № ММ-3−06/333.

В приложении 4 этого НПА приведены среднеотраслевые значения показателей, характеризующих ФХД компаний в разрезе по видам деятельности, в том числе и рентабельности активов, которые ежегодно корректируются и публикуются в свободном доступе на сайте ФНС.

Налогоплательщики, чьи показатели ФХД ниже среднеотраслевых на 10 и более %, включаются в план выездных проверок. Поэтому бухгалтерия предприятия перед сдачей отчетности должна просчитывать рентабельность активов и сопоставлять полученное значение с данными ФНС, чтобы не попасть под прицел ревизоров налоговой службы.

ПолезноРентабельность и налоговая нагрузка

ПолезноРентабельность и налоговая нагрузка

Стандарт бухгалтерского обслуживания нашей компании включает обязательный контроль показателей хозяйственной деятельности организации, включая рентабельность активов.

Перед сдачей ежегодной отчетности специалисты 1С-WiseAdvice всегда согласовывают с заказчиками результаты полученных расчетов и дают развернутые рекомендации по безопасной корректировке отчетных данных. Благодаря такому подходу наши клиенты могут не тревожиться о том, что их организация выбьется из установленных «нормативов» и привлечет к себе ненужное внимание со стороны налоговиков.