- Должная осмотрительность при выборе контрагента – что это значит?

- Что говорит закон о должной осмотрительности?

- Как проявить должную осмотрительность?

- Во главе угла реальность сделки

- Какие документы запросить, чтобы проявить должную осмотрительность

- Сервисы, с помощью которых можно самостоятельно проверить контрагента

- Обоснование выбора контрагента – образец

Проявление должной осмотрительности при выборе контрагента

- Должная осмотрительность при выборе контрагента – что это значит?

- Что говорит закон о должной осмотрительности?

- Как проявить должную осмотрительность?

- Во главе угла реальность сделки

- Какие документы запросить, чтобы проявить должную осмотрительность

- Сервисы, с помощью которых можно самостоятельно проверить контрагента

- Обоснование выбора контрагента – образец

Даже самая добросовестная компания, которая работает по закону и исправно платит налоги, может иметь проблемы с налоговой инспекцией, если свяжется с недобросовестным контрагентом. Чтобы этого избежать, нужно проявлять должную осмотрительность при выборе делового партнера.

Из этой статьи вы узнаете, что такое должная осмотрительность и как ее проявить, чтобы обезопасить себя от доначислений и штрафов.

Должная осмотрительность при выборе контрагента — что это значит?

Это значит, что прежде чем заключать сделку с новым контрагентом, вы убедились, что это не «однодневка» и не формальное юрлицо, а реальная фирма, которая добросовестно работает, исправно платит налоги и имеет необходимые ресурсы для выполнения договора.

Если этого не сделать и связаться с проблемным контрагентом, который нарушает закон и уходит от налогов, результатом станут снятые вычеты по НДС и расходы налогу на прибыль, штрафы и пени. Так государство борется с незаконными налоговыми схемами и фирмами-однодневками.

Что говорит закон о должной осмотрительности?

Как ни странно — ничего. В законах и Налоговом кодексе нет такого понятия. Но это не мешает ФНС и Минфину оперировать этим понятием в своих письмах, давать рекомендации по проявлению должной осмотрительности, а судам — учитывать все это при рассмотрении споров.

Термин «должная осмотрительность» стали применять после того, как его употребили в Постановление Пленума ВАС РФ

Исходя из текста постановления, сам факт, что ваш контрагент не исполняет свои обязательства перед бюджетом — еще не повод для доначислений, ведь вашей вины в этом нет. Но избежать санкций и обвинений в получении необоснованной налоговой выгоды удастся, только если докажете, что вы ничего об этом не знали, сами в схеме не участвовали и со своей стороны сделали все возможное, чтобы убедиться в добросовестности контрагента.

Как проявить должную осмотрительность?

Строго определенного перечня мероприятий по проверке контрагента в нормативных документах нет. Все зависит от конкретных обстоятельств. Для суда и налоговой инспекции набор мероприятий одного налогоплательщика может оказаться достаточным, а другого — нет.

В письме ФНС России

Чиновники рекомендуют руководствоваться общедоступными критериями оценки рисков, отраженными в Приказе ФНС России

Согласно п. 12 Приложения 2 к этому приказу контрагент считается проблемным с точки зрения налоговиков, если:

нет информации о его регистрации в ЕГРЮЛ;

он не имеет собственного сайта и не дает рекламу в СМИ;

нет информации о фактическом местонахождении;

контрагент зарегистрирован по адресу массовой регистрации;

нет документов, которые подтверждали бы полномочия и удостоверяли личность руководителя контрагента или его представителя;

сделку обсуждали и заключали без личных контактов между руководством поставщика и покупателя.

Подозрение вызывают также такие факты, как недавняя регистрация фирмы, номинальные директора, плохая судебная практика в отношении контрагента и любое другое обстоятельство, которое наводит на мысль, что контрагент нечист на руку.

При этом контролеры в своих письмах и разъяснениях всегда уточняют, что не должно быть формального подхода. Нельзя обвинить налогоплательщика в том, что он не проявил осторожность и получил необоснованную налоговую выгоду только потому, что имеет место какое-то из вышеперечисленных обстоятельств. Это только повод присмотреться повнимательнее, но все факты рассматривают в совокупности.

Во главе угла реальность сделки

В 2017 году в Налоговом кодексе появилась статья 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», которая ставит во главу угла реальность сделки.

Согласно этой статье, организация может получить вычет или уменьшить базу по налогу, если не было искажения информации, у сделки была деловая цель, и исполнил ее действительно контрагент. А если контрагент нарушает налоговое законодательство или документы подписаны неуполномоченным лицом — это еще не повод наказывать за это налогоплательщика.

ФНС даже выпустила письмо

Все это не значит, что теперь можно заключать договоры с кем попало. Должная осмотрительность при этом никуда не делась, суды по-прежнему учитывают ее в своих решениях, но теперь для налогоплательщика важно доказать, что у сделки была четкая деловая цель и убедиться, что у контрагента есть все необходимые ресурсы, чтобы исполнить договоренности: персонал, оборудование, транспорт, производственные мощности

Если все это есть, и контрагент действительно все сделал сам, налоговики не смогут отказать в вычетах, даже если контрагент не соответствует всем критериям благонадежности, обладает признаками однодневки и вызывает подозрения.

ИдеяЭтот принцип хорошо демонстрирует

ИдеяЭтот принцип хорошо демонстрируетПостановление А С Уральского округа №Ф09−5555/18от 24.09.2018 года по делу №А50−31 119/2017. Репутация контрагента явно оставляла желать лучшего: было уголовное прошлое за спиной, номинальные директора, плохая судебная практикаи т. д. Налоговики решили, что сделка была нереальной, а работы заказчик выполнял сам. Но организация предоставила полный набор доказательств, что отношения с контрагентами были реальными: первичные документы, переписка, свидетельские показания, списки пропусков на объекты, документы СРО

и т. д. Суд решил, что нужно руководствоваться фактами, а не домыслами, и встал на сторону организации.

Таким образом, важно не только изначально проверить регистрацию контрагента, но и убедиться, что у него есть ресурсы для исполнения договора, а потом суметь доказать реальность работ.

Какие документы запросить, чтобы проявить должную осмотрительность

Минимальный пакет документов, который нужно получить у контрагента, должен выглядеть так:

- Выписка из ЕГРЮЛ.

- Устав.

- Копия ИНН.

- Документ, который подтверждает полномочия лица, подписывающего документы.

Эти документы подтвердят существование и правоспособность организации, но данные нужно будет сверить с информацией из открытых источников.

В зависимости от ситуации, может понадобиться информация:

О выданных лицензиях, если деятельность контрагента лицензируется. Вы можете и самостоятельно проверить наличие действующих лицензий в открытых источниках. Список ресурсов для проверки доступен по этой ссылке.

О членстве в СРО. Информация о членах саморегулируемых организаций есть на сайтах этих организаций. Общий список СРО и их сайтов есть здесь.

О среднесписочной численности. Это поможет убедиться, что у контрагента есть персонал для осуществления сделки.

Бухгалтерская отчетность с отметкой налоговой инспекции. По ней можно увидеть, ведет ли компания хозяйственную деятельность, и оценить финансовую устойчивость.

Информация о наличии других ресурсов (оборудования, производственных мощностей, транспорта

и т. д. ) для выполнения сделки, или информация об этих ресурсах и субподрядчика, который будет исполнять сделку.

ИдеяСо вступлением в силу Федерального закона

ИдеяСо вступлением в силу Федерального законаот 01.05.2016 № 134-ФЗ не считаются налоговой тайной сведения: о среднесписочной численности, об уплаченных налогах, о налоговых нарушениях и задолженностях, штрафах, доходах и расходах по данным отчетов.

Сервисы, с помощью которых можно самостоятельно проверить контрагента

Комплексную информацию о контрагенте можно получить с помощью платных сервисов, таких как «1С: Контрагент», «Контур.Фокус», «Моё дело. Бухгалтер»

ИдеяДля клиентов, которые обслуживаются в нашей компании, мы можем подготовить бизнес-справку на контрагента из премиальной версии «Контур.Фокус». В ней гораздо больше информации, чем в обычной выписке из ЕГРЮЛ с сайта ФНС.

ИдеяДля клиентов, которые обслуживаются в нашей компании, мы можем подготовить бизнес-справку на контрагента из премиальной версии «Контур.Фокус». В ней гораздо больше информации, чем в обычной выписке из ЕГРЮЛ с сайта ФНС.

Много бесплатных возможностей предоставляет сама ФНС. На сайте налоговой службы есть сервисы, с помощью которых можно получить сведения о государственной регистрации будущего контрагента, о задолженности по налогам и сборам,

Особого внимания заслуживает электронный сервис ФНС «Прозрачный бизнес». Его запуск откладывали несколько раз, но в 2018 году сервис наконец заработал. С его помощью можно узнать, действующая ли компания, не находится ли в стадии ликвидации, есть ли отметка о недостоверности сведений

Также в сервисе есть данные о доходах, среднесписочной численности, применяемых режимах налогообложения и другие данные, но, чтобы получить их, придется покопаться, потому что данные размещены в виде XML-файлов, в которых нужно отыскать нужного налогоплательщика и его данные.

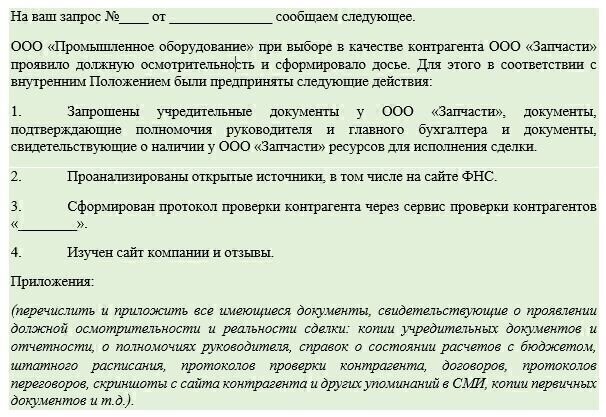

Обоснование выбора контрагента — образец

Всю информацию о контрагенте, которую вы получили от него или нашли самостоятельно, нужно собрать в отдельное досье и бережно хранить.

Если у налоговиков возникнут претензии, это досье поможет доказать, что вы проверяли контрагента всеми возможными способами. Также нужно хранить информацию о самой сделке, включая переписку, чтобы доказать, что сделка была реальной.

Налоговая инспекция при проверке может запросить обоснование выбора того или иного контрагента. В этом случае нужно отправить максимально подробный ответ и приложить документы из досье.

Образец ответа на запрос:

Чем подробнее будет информация, тем легче вам будет доказать, что вы предприняли все меры для проверки, сделка была реальной, и у вас не было умысла получить необоснованную налоговую выгоду. А если контрагент оказался недобросовестным, то вы об этом не знали и не могли узнать.

1С-WiseAdvice во главу угла ставит безопасность бизнеса клиента. В рамках бухгалтерского обслуживания мы проконсультируем, как подтвердить благонадежность контрагента, а также поможем доказать реальность и деловую цель сделки, если инспекция требует пояснений.

Но помните, что все риски, которые несет работа с неблагонадежными контрагентами, лежат на вас. Поэтому рекомендуем соблюдать предусмотрительность при выборе партнеров и выполнять рекомендации наших специалистов.