Камеральная проверка 3-НДФЛ

Кому подходит эта статья: ИП на общей системе налогообложения и гражданам, которые продали имущество (машину, землю, квартиру и т.д.), либо претендуют на получение налогового вычета.

Кто сдает 3-НДФЛ Сроки сдачи декларации по форме 3-НДФЛ Как заполнить декларацию 3-НДФЛ Как сдать декларацию Как проходит налоговая проверка 3-НДФЛ Сколько длится камеральная проверка 3-НДФЛ Как ускорить проверку по 3-НДФЛ Как отследить статус проверки Результаты проверки 3-НДФЛ

Индивидуальные предприниматели на общей системе налогообложения, некоторые категории иностранных граждан и все физлица с дополнительным доходом или желающие получить налоговый вычет – далеко не полный список тех, кто должен сдавать декларацию по форме 3-НДФЛ. Камеральная проверка налоговой декларации при этом обязательна. Как она проходит, какие у нее могут быть итоги и последствия для налогоплательщика – читайте в нашей статье.

Кто сдает 3-НДФЛ

Декларацию по форме 3-НДФЛ представляют не только отдельные категории российских граждан, но и в двух случаях – налоговые резиденты РФ, если:

- получен доход за пределами нашей страны и при этом отсутствуют договоренности об избежании двойного налогообложения между РФ и страной резидента;

- получен доход в РФ, но НДФЛ не удержан.

Отметим, что некоторые категории физлиц по определению самостоятельно рассчитывают и платят НДФЛ, это:

- ИП на ОСНО;

- нотариусы, адвокаты и некоторые другие категории физлиц.

Источники дополнительных доходов, о которых обязательно узнают налоговики – это:

- продажа личного регистрируемого имущества (автомобили, недвижимость, включая землю) или доходы от его аренды;

- выигрыш в лотерею.

Резиденты РФ, пройдя дорогостоящее лечение (например, имплантацию) могут полностью возместить лечение за счет возврата удержанного (начисленного) НДФЛ. Конечно, если годовая сумма этого налога не будет меньше стоимости лечения.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

- стандартные налоговые вычеты, которые предоставляются различным категориям граждан, в том числе льготникам (ст. 218 Налогового кодекса);

- социальные налоговые вычеты в связи с расходами, в частности, на обучение, лечение, софинансирование пенсии и т. д. (ст. 219 НК РФ);

- инвестиционные налоговые вычеты, которые применяется к некоторым операциям с ценными бумагами и по индивидуальным инвестиционным счетам (ст. 219.1 НК РФ);

- имущественные налоговые вычеты, предоставляемые в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам (ст. 220 НК РФ);

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами (ст. 220.1 НК РФ);

- налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе (ст. 220.2 НК РФ);

- профессиональные налоговые вычеты, на получение которых имеют право ИП, адвокаты, нотариусы и т. д. (ст. 221 НК РФ).

При этом возврат налога действует лишь для ставки НДФЛ 13%. Именно поэтому на него могут претендовать только налоговые резиденты.

Помимо резидентства, на возврат налога могут действовать следующие ограничения:

- размер денежной суммы;

- отчетный период;

- количество применений.

Так, при покупке жилья можно применить вычет только один раз в жизни, но при этом возврат налога возможен в режиме переходящего остатка. Вычеты за лечение и образование переходящего остатка не имеют, но их можно использовать за каждый год, когда такие услуги были оплачены.

Сроки сдачи декларации по форме 3-НДФЛ

Отчетный период по НДФЛ – год и только после его окончания можно сформировать отчетность, без каких-либо исключений для возврата налога. Под исключение из правила подпадает только прекращение деятельности, доход от которой физлицо получает самостоятельно, без какого-либо налогового агента.

В случае прекращения деятельности отчетный период также исчисляют с начала года, но не до его завершения, а до момента прекращения деятельности. С этого момента необходимо отсчитать пять дней для определения срока на предоставление 3-НДФЛ.

Кроме того, декларация должна быть представлена им не позднее чем за один месяц до выезда за пределы территории РФ.

Если деятельность не прекращалась, то стандартный срок отчетности – до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Например, за 2018 год ИП на общей системе сдают 3-НДФЛ до 30 апреля 2019 года.

После камеральной проверки налоговой, которая осуществляется в течение 3-х месяцев после подачи декларации и заявления, заявитель должен получить письменное сообщение. Оно должно содержать положение о предоставлении вычета или об отказе в нем. Поэтому после подачи декларации и заявления, а также принятия ИФНС положительного решения можно рассчитывать на возврат суммы излишне уплаченного налога в течение 1 месяца.

В том случае, если налоговая не перечисляет имущественный вычет в срок, то есть по истечении 4 месяцев, можно подать жалобу. Налог обязаны вернуть при условии, что у ИФНС нет претензий к документам и декларации, в ином случае срок возврата может затянуться.

Применить налоговый вычет возможно только в трехлетний срок, после осуществления льготируемых расходов (п. 7 ст. 78 НК РФ). Так, заявить о своем праве на возврат налога со стоимости лечения, оплаченного в 2018 году, можно до конца 2021 года.

Как заполнить декларацию 3-НДФЛ

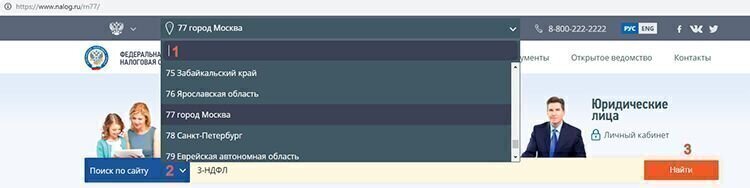

Наиболее оптимально использовать специальную бесплатную программу от ФНС. Найти ее можно, выполнив действия, пронумерованные на рис. 1 от 1 до 3:

- в верхней поисковой строке сайта nalog.ru выберете свой регион;

- в следующей поисковой строке наберите 3-НДФЛ;

- нажмите «Найти».

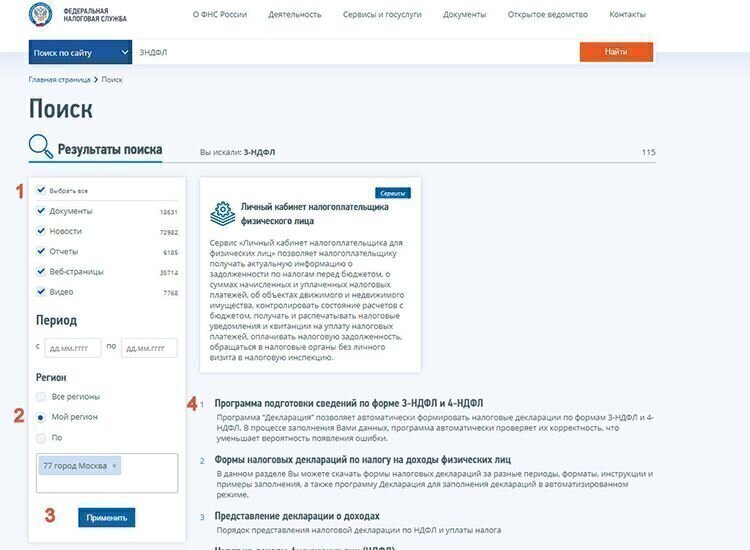

На открывшейся странице также выполните последовательные действия, которые на рис. 2 пронумерованы как 1-4:

- в настройке поиска рекомендуем нажать на «Выбрать все» (действие № 1);

- регион лучше выбрать свой (действие № 2);

- применить выбранные параметры (действие № 3);

- выбрать из выпавшего списка строку «Программа подготовки сведений по форме 3-НДФЛ и 4-НДФЛ» (действие № 4).

Рис. 2

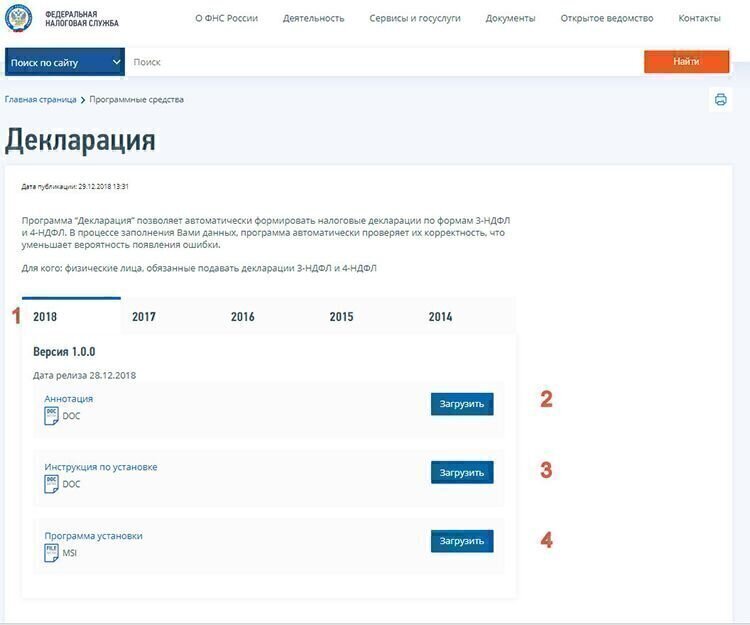

На открывшейся странице необходимо выбрать год, за который вы хотите сдать декларацию по форме 3-НДФЛ, нажав на него. На рис. 3 выбран 2018 год (действие № 1). Далее необходимо загрузить предложенные файлы (действия №№ 2-4).

Рис. 3

Внимательно изучите скачанные файлы и точно следуйте им.

Внимание!

Декларация по форме 3-НДФЛ для представления в 2019 году за 2018 год существенно упрощена по сравнению с формами за прежние годы (Приказ ФНС России от 03.10.2018 № ММВ-7-11/569@).

Упрощение, как и усложнение форм, – это, прежде всего изменения. Использовать ранее установленные программы недопустимо!

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

Важно!

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

- фактическое проживание;

- место работы или учебы;

- адрес прохождения лечения или купленной (проданной) квартиры.

Номер нужной ИФНС можно найти здесь: https://service.nalog.ru/addrno.do. Для этого необходима последовательность действий:

- введите свой адрес в таблицу, выпадающую при нажатии на строку «Адрес»;

- выберите свой регион (действие № 1 к рис. 1) и закладку «Контакты» (крайняя справа, также видна на рис. 1);

- найдите адрес инспекции по ее номеру.

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

- пакет документов (если речь идет о возврате налога);

- только декларацию (в остальных случаях).

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт www.order.nalog.ru или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Внимание!

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

Как проходит налоговая проверка 3-НДФЛ

Рассмотрим важные этапы проверки декларации инспекторами камерального отдела.

Правильность заполнения декларации

Проверочные алгоритмы, аналогичные прописанным в программе «Декларация» с сайта ФНС, основаны на регламентированных контрольных соотношениях (Письмо ФНС России от 20.12.2018 № БС-4-11/24887@). Эта проверка – автоматическая, как и сверка, например, с 2-НДФЛ.

Расхождения возникают по разным причинам. От банальной забывчивости бухгалтера работодателя, не сдавшего 2-НДФЛ или сдавшего с ошибками, до ошибок самого декларанта. Так, налогоплательщики нередко забывают перенести из 2-НДФЛ в 3-НДФЛ следующие показатели:

- облагаемая величина дохода;

- исчисленный и удержанный НДФЛ.

На контрольные соотношения эти ошибки не влияют. Однако программа зачтет НДФЛ как не удержанный налоговым агентом.

При декларировании продажи имущества физлица могут забыть указать итоговые суммы дохода, но никогда не забывают об имущественном вычете, тем самым занижая налог.

Приобретая лишь долю, заявители указывают в 3-НДФЛ всю стоимость жилья, хотя вычет всегда пропорционален доле.

В отличие от лечения и образования, например, покупка жилья допускает переходящие остатки по вычетам при недостаточной сумме НДФЛ. Соответственно, необходимо сверить остаток, указанный в предыдущей декларации.

Правомерность применения ставок, льгот

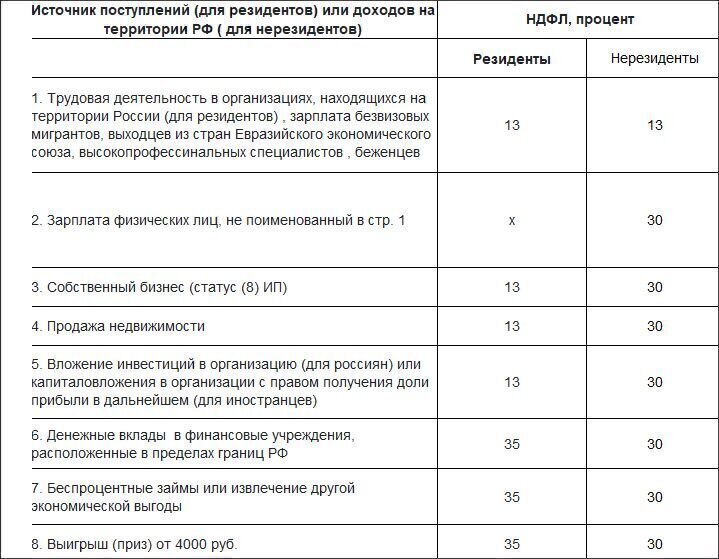

В таблице 1 приведены ставки НДФЛ за 2018 год в зависимости от статуса налогоплательщика, которые будут проверены при камеральной проверке.

Таблица 1. Ставки НДФЛ – 2018

Помимо уже рассмотренных вычетов, позволяющих уменьшить сумму НДФЛ и даже целиком вернуть ее, есть возможность в принципе не сдавать 3-НДФЛ. Такая обязанность отсутствует при продаже личного имущества, если срок собственности на проданные объекты, не задействованные в деятельности физлица в качестве ИП, составил:

- более 3 лет для полученной в наследство (по ренте) или приватизированной недвижимости, а также иного имущества;

- более 5 лет – для остальной недвижимости (п. 17.1 ст. 217 НК РФ).

Внимание!

Начиная с 2019 года, бизнес-использование имущества ИП для льготы – не препятствие при соблюдении определенных условий (ст. 217 НК РФ в ред. Федерального закона от 27.11.2018 № 425-ФЗ).

Проверка приложенных к декларации документов

Документы, которые необходимы как основания для применения налоговых вычетов, перечислены в Письме ФНС России от 22.11.2012 № ЕД-4-3/19630@. В ходе проверки инспекторов будет интересовать и комплектность, и достоверность документов. Этот параметр уточняют обычно в рамках встречных проверок. Особенно тщательно налоговики проверяют дорогостоящее лечение.

Сколько длится камеральная проверка 3-НДФЛ

ИП на общей системе и все, кто не претендует на вычет, заинтересованы в сокращении сроков проверки налоговой декларации не слишком сильно. Однако, если речь идет о возврате налога, то срок имеет не просто значение, но и очень важен. Ведь от него зависит, когда бюджетные деньги будут отправлены на счет налогоплательщику.

Внимание!

Камеральная налоговая проверка 3-НДФЛ длится 3 месяца со дня представления 3-НДФЛ в инспекцию (п. 2 ст. 88 НК РФ).

При почтовом отправлении дата сдачи декларации (т.е. дата получения ИФНС документов, отправленных по почте) считается дата почтового отправления по почтовому штемпелю.

Подача уточненной налоговой декларации может в любой момент прервать незаконченную камеральную проверку первичной 3-НДФЛ. В этом случае сроки будут аннулированы и пойдет новый отсчет, уже в отношении уточненной декларации (п. 2 ст. 88 НК РФ). Нарушение сроков камеральной проверки – явление довольно редкое, как правило проверка налоговой декларации проходит очень оперативно, если у инспекции нет претензий к представленным документам и декларации.

Как ускорить проверку по 3-НДФЛ

Налогоплательщик не имеет законных рычагов влияния на скорость работы инспектора с налоговой декларацией. Можно влиять лишь косвенно, досконально проработав:

- показатели при формировании 3-НДФЛ;

- прилагаемые документы.

Для того чтобы проверяющий мог оперативно уточнить информацию, обязательно укажите свой актуальный телефонный номер. Если изменились контакты образовательных (медицинских) организаций или других лиц, от которых получены подтверждающие документы, – сообщите об этом в инспекцию.

Нередко инспекторы в целях ускорения проверки предпочитают звонить для уточнения нюансов. Более того, нередко идут даже на небольшие нарушения при проведении встречных проверок.

Так, проверяющие иногда сами звонят в медицинскую организацию и просят прислать им по факсу необходимые документы, подтверждающие достоверность выданных пациенту справок. Как правило, медики, заинтересованные в дальнейшем обслуживании пациента, не станут настаивать на соблюдении процедуры и получении запроса через ту инспекцию, где они стоят на учете.

В остальных случаях об ускорении можно говорить лишь, если произошла задержка проверки. Чтобы сдвинуть проверку с мертвой точки можно обжаловать бездействие инспекции, напомнив о необходимости соблюдать сроки.

Как отследить статус проверки

Фраза о том, что вы хотите узнать результат проверки по ИНН, поможет вам узнать:

- этап проверки вашей декларации;

- есть ли трудности (например, со встречной проверкой).

Однако такой способ отнимает немало времени на дозвон. Даже если вы звоните через горячую линию ФНС, и они соединяют вас с нужным отделом вашей инспекции.

Ответ на официальный письменный запрос в налоговую придет тоже нескоро – в лучшем случае через месяц. Проще всего проверить статус проверки декларации через личный кабинет на сайте ФНС (раздел «Статус проверки 3-НДФЛ»):

- запись о том, что декларация зарегистрирована (номер поданной декларации, дата регистрации) в ИФНС в налоговом органе означает, что максимальный срок ожидания около 3 месяцев с момента указанной регистрации;

- между статусом «Начата» или «Завершена» в кабинете будут отображены проценты (они не характеризуют реальное состояние проверки, а лишь показывают в процентном соотношении объем времени до ее окончания).

Если статус проверки налоговой декларации отсутствует – необходимо обратиться за разъяснениями в налоговую инспекцию.

Результаты проверки 3-НДФЛ

Если речь идет об ИП на общей системе и других случаях подачи 3-НДФЛ, не связанных с возвратом налога, то лучший результат камеральной проверки – отсутствие каких-либо сообщений из ИФНС. Дело в том, что налоговики составляют акт камеральной проверки только если были выявлены нарушения. Его оформляют в течение 10 дней с момента окончания проверки (п. 1 ст. 100 НК РФ).

Если декларация 3-НДФЛ была подана для возврата налога, то ИФНС обязательно вынесет решение в зависимости от содержания которого можно:

- составить заявление на возврат и ждать поступлений в течение месяца (п. 6 ст. 78 НК РФ);

- обжаловать отказ (налоговики обязательно уведомят о его причинах).

Решению об отказе в возврате налога обязательно будет предшествовать требование о внесении изменений и/или представлении полного комплекта необходимых подтверждающих документов. Также налоговики могут:

- потребовать письменные пояснения (срок подготовки – 5 дней согласно п. 3 ст. 88 НК РФ);

- назначить личную явку в инспекцию.

Если на требования не отреагировать, то налоговики либо доначислят НДФЛ, либо, если налогоплательщик ожидает возврат НДФЛ, примут отрицательное решение.

Подпишитесь на обновления блога

-

Ответственность за неуплату налогов

Ответственность за неуплату налогов

ООО и ИП13 февраля 2019