Налоговая нагрузка: что это такое и как правильно рассчитать

Налоговая нагрузка — один из ключевых показателей деятельности компании. В этой статье расскажем, для чего нужен этот показатель, на что влияет и как его считать.

Есть два понятия налоговой нагрузки: абсолютная и относительная. Абсолютная — это общая сумма налогов и взносов, которые фирма перечисляет в бюджет. Относительная — это соотношение между суммой уплаченных налогов и каким-либо финансовым показателем, например, выручкой.

Пример

ПримерАбсолютная налоговая нагрузка фирмы за год — 1,5 млн руб.

Относительная — 12% от выручки.

То есть абсолютная нагрузка просто показывает, сколько налогов заплатила компания. Это не слишком информативный показатель для налоговой инспекции, он нужен больше самой компании для анализа. Относительная налоговая нагрузка характеризует, какая часть от денег компании уходит в бюджет. В этой статье мы будем говорить о нем.

Для чего нужен коэффициент налоговой нагрузки компании

Коэффициент налоговой нагрузки — это показатель, который используют налоговики, когда анализируют детальность компаний и выбирают, кого включить в план выездных проверок. Чем меньше налоговая нагрузка, тем больше вероятность, что организацию заподозрят в нарушении НК РФ и включат в план.

В Приказе ФНС

Кроме того, показатель налоговой нагрузки в числе прочих используют и банки, когда решают, выдавать ли организации кредит. А еще банки контролируют налоговую нагрузку в целях соблюдения «антиотмывочного» закона

Как рассчитать налоговую нагрузку организации

Согласно Приказу ФНС

В письме

выручку нужно брать без НДС и акцизов;

в сумму налогов включают и уплаченный НДФЛ;

страховые взносы в расчет не включают.

Полученный показатель надо сравнивать с данными из Приложения 3 того же приказа, где ФНС ежегодно публикует усредненные данные по отраслям.

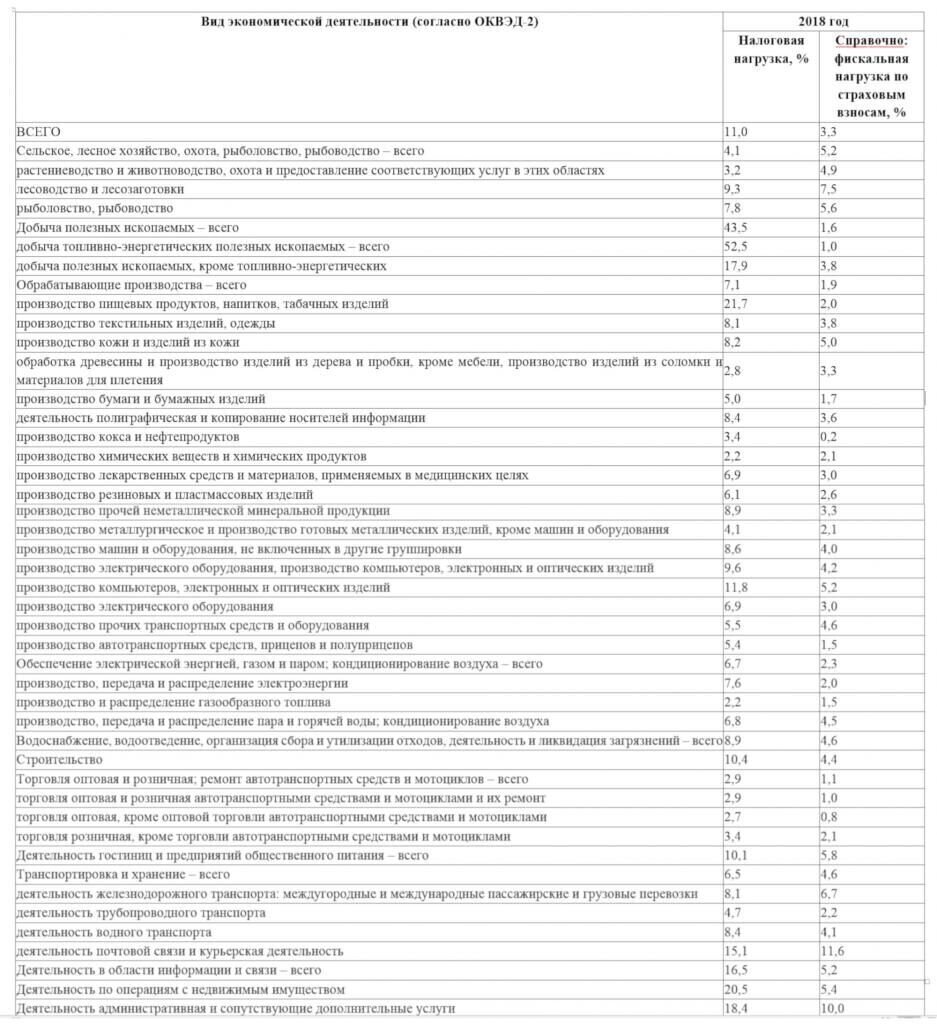

Налоговая нагрузка по видам экономической деятельности по итогам 2018 года (можно скачать здесь >>>)

В таблице справочно приводится и фискальная нагрузка по страховым взносам.

Пример

ПримерСтроительная организация по данным налоговых деклараций уплатила за 2018 год 950 тыс. руб. налогов, включая НДФЛ. Страховые взносы — 430 тыс. руб. Выручка организации за 2018 год без НДС составила 10,5 млн руб.

Суммарная налоговая нагрузка:

950 000 / 10 500 000 * 100 = 9,05

Налоговая нагрузка по страховым взносам:

430 000 / 10 500 000 = 4,1Сравним полученные коэффициенты со средней нагрузкой по отраслям за 2018 год. Для строительства среднее значение совокупной нагрузки — 10,4, по страховым взносам — 4,4.

У компании из нашего примера показатели ниже среднеотраслевых, а значит она попадает в зону риска и ее, скорее всего, включат в план проверок.

Бывает, что некомпетентные инспекторы при расчете налоговой нагрузки берут не все показатели, например, только налог на прибыль, а сравнивают со среднеотраслевой нагрузкой из указанного письма. Так они получают неверную картину с заниженной налоговой нагрузкой и запрашивают у организации пояснения. В такой ситуации направьте в налоговую свой расчет, с учетом всех налогов, и пояснения к расчету.

Проверить налоговую нагрузку компании и сравнить ее со среднеотраслевыми показателями можно с помощью специального сервиса на сайте ФНС «Налоговый калькулятор для расчета налоговой нагрузки». Он подходит для тех, кто платит налоги по общей системе налогообложения.Сервис позволяет сравнить свою налоговую нагрузку, в том числе по отдельным налогам, со средними значениями по отрасли в разрезе регионов. Также в сервисе есть информация о среднем уровне зарплаты, рассчитанном на основе справок 2-НДФЛ.

ИдеяЛюбая организация хочет платить поменьше налогов. Это нормально и не запрещено, если не применять незаконные методы оптимизации. С другой стороны, стоит компании снизить платежи и отклониться от средних цифр по отрасли — к ней приходят с проверкой. 1C-WiseAdvice тщательно следит за тем, чтобы нагрузка всегда оставалась в безопасной зоне и не отклонялась от референтных значений больше, чем на 10%. Это позволяет не привлекать внимания ФНС и снизить риск выездной налоговой проверки практически до нуля.

ИдеяЛюбая организация хочет платить поменьше налогов. Это нормально и не запрещено, если не применять незаконные методы оптимизации. С другой стороны, стоит компании снизить платежи и отклониться от средних цифр по отрасли — к ней приходят с проверкой. 1C-WiseAdvice тщательно следит за тем, чтобы нагрузка всегда оставалась в безопасной зоне и не отклонялась от референтных значений больше, чем на 10%. Это позволяет не привлекать внимания ФНС и снизить риск выездной налоговой проверки практически до нуля.Варианты налоговой оптимизации, которые мы предлагаем, разрабатываются индивидуально с учетом бизнес-структуры и особенностей деятельности вашей компании. Они абсолютно законны и безопасны.

Формулы расчета по отдельным налогам и видам налогообложения

В письме

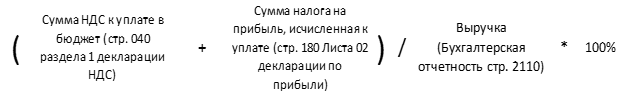

Для ООО на ОСНО

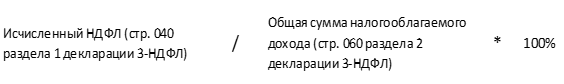

Для И П на ОСНО

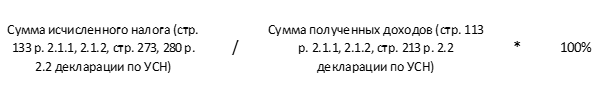

Для И П и ООО на УСН

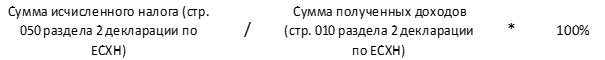

Для И П и ООО на ЕСХН

Если компания отчитывается по НДПИ, акцизам, водному налогу, платежам за пользование природными ресурсами, налогу на имущество, транспортному и земельному налогам, то нужно включить в расчет платежи и по этим налогам.

В таблице 2 того же Приложения 7 налоговики анализируют полученные показатели, сравнивают уровень нагрузки с показателями аналогичных налогоплательщиков, средними показателями по виду экономической деятельности и принимают решение, вызывать ли руководителя компании на комиссию в ИФНС.

Нагрузка по НДФЛ

Письмо ФНС

Если нагрузка по НДФЛ низкая, предпринимателя вызовут на комиссию в налоговую инспекцию. Но что считать низкой налоговой нагрузкой — в письме не сказано.

Но в этом же письме есть другой критерий — доля профессиональных вычетов для расчета НДФЛ. Если это доля превышает 95%, ИП становится кандидатом для вызова на комиссию.

Что касается организаций, то здесь налоговики анализируют не относительную нагрузку по НДФЛ, а динамику уплаченных сумм. Инспекторы анализируют показатели отчетов 6-НДФЛ и вызывают на комиссию, если:

поступления НДФЛ снизились по сравнению с прошлым кварталом или годом больше, чем на 10 процентов;

по суммам НДФЛ сделали вывод, что организация платит зарплату меньше среднего уровня в регионе по этому виду деятельности.

Таким же образом анализируют расчеты по страховым взносам и смотрят, не снизились ли суммы взносов при том же количестве работников.

Нагрузка по налогу на прибыль

В действующих документах нет методики расчета нагрузки отдельно по налогу на прибыль. Она была прописана в письме ФНС

Но не исключено, что налоговики и сейчас могут пользоваться той же методикой при анализе нагрузки налогоплательщиков.

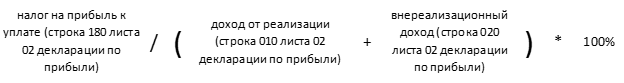

Формула расчета выглядит так:

В упомянутом письме под низкой понимают налоговую нагрузку:

меньше 3% - для производственных предприятий;

меньше 1% - для предприятий торговли.

Нагрузка по НДС

Ситуация та же, что и с нагрузкой по налогу на прибыль. Методика была прописана в отмененном письме ФНС

Но в части НДС налоговиков куда больше интересует не относительная налоговая нагрузка по НДС, а удельный вес вычетов в общей сумме начисленного НДС.

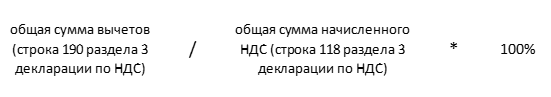

Его рассчитывают так:

Согласно приказу ФНС РФ

Если доля вычетов в вашей компании превышает безопасный уровень, вас могут включить в план выездных проверок, запросить пояснения или вызвать на комиссию, где будут убеждать сдать уточненную декларацию с меньшими вычетами.

Полезно перед сдачей каждой декларации проверять удельный вес вычетов по НДС. Если удельный вес окажется выше безопасного, можно перенести часть вычетов на будущее, чтобы не привлекать внимания. Но вы не обязаны этого делать. Если у вас все чисто, и вы готовы к вопросам, приготовьтесь дать пояснения и предоставить подтверждающие документы.

Как видите, единого метода расчета нет, и никто не знает, каким именно способом воспользуются налоговики на местах, когда будут проводить предпроверочный анализ. Юристы 1C-WiseAdvice имеют многолетний опыт работы в ФНС, поэтому способны взглянуть на проблему глазами налоговика.

Обратитесь к нам за комплексным бухгалтерским обслуживанием — и вы сможете быть уверены в том, что налоговая нагрузка на ваш бизнес никогда не станет объектом для внимания налоговиков. Мы всегда держим руку на пульсе, а налоговая нагрузка — одна из контрольных точек, которая отслеживается каждый раз накануне сдачи отчетности.

Так, за две недели до сдачи очередной налоговой отчетности мы сообщаем клиенту размер планируемой налоговой нагрузки, а также предлагаем варианты ее корректировки с целью оптимизации налоговых платежей. И только после согласования предложенных вариантов делаем финальный расчет налогов и формируем налоговую отчетность.