Расчет зарплаты иностранным гражданам

Если в штат сотрудников компании входят иностранцы, бухгалтеру по расчету заработной платы следует уделять особое внимание этой категории граждан. Расчет зарплаты, НДФЛ и страховых взносов имеет для них свои особенности. О начислениях, выплатах и удержаниях из заработка иностранных работников пойдет речь в этой статье.

Резидент — нерезидент?

В первую очередь при расчете зарплаты иностранцам нужно определить является он резидентом или нерезидентом РФ: от этого зависит ставка взимания НДФЛ, а также разные перечни доходов, с которых нужно платить налог (ст. 209 НК РФ), и применение налоговых вычетов по НДФЛ (так, в соответствии с п. 3 и 4 ст. 210 НК РФ нерезиденту вычеты не предоставляются).

Важно!В первую очередь необходимо установить, какое время иностранец находится в России. Подойдут любые документы, подтверждающие пребывание работника в стране, с отметкой погранслужбы:

Важно!В первую очередь необходимо установить, какое время иностранец находится в России. Подойдут любые документы, подтверждающие пребывание работника в стране, с отметкой погранслужбы:

- заграничный паспорт;

- дипломатический документ;

- служебное свидетельство;

- паспорт моряка;

- миграционная карта;

- проездной документ беженца

и т. п.

Если иностранец не подтвердил период нахождения на территории страны, взимать налог с его заработка нужно по ставкам, применяющимся при расчете зарплаты нерезидентам.

Чтобы узнать статус получателя дохода, необходимо вычислить количество дней (календарных), в течение которых гражданин фактически находился на территории нашей страны за двенадцать месяцев, следующих подряд.

Налоговый резидент РФ

Налоговый резидент РФ— это человек, который находился на территории России не менее 183 дней в течение 12 следующих подряд месяцев.

Налоговый нерезидент — человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

Данный порядок изложен в п. 2 ст. 207 НК РФ. Но есть и исключения:

военнослужащие РФ, осуществляющие выполнение поставленных задач за пределами нашей страны (либо служащие за границей),

работники органов госвласти и ОМСУ, находящиеся в зарубежной командировке.

Указанные категории являются резидентами Российской Федерации. Количество дней, которые они находятся в нашей стране, значения не имеет (п. 3 ст. 207 НК РФ).

Как удерживать НДФЛ с иностранцев

Применяются следующие ставки:

13% НДФЛ начисляется резиденту.

30% взимается с нерезидентов, если нет исключений (п. 3 ст. 224 НК РФ).

Идея

ИдеяВ качестве исключения по ставке 13% облагаются доходы (ст. 73 Договора о ЕАЭС, п. 3 ст. 224 НК РФ):

- граждан государств-членов ЕАЭС;

- высококвалифицированных специалистов (только доходы от трудовой деятельности);

- беженцев и лиц, получивших временное убежище;

- временно пребывающих в РФ иностранцев, работающих на основании патента;

- участников Государственной программы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом, и членов их семей;

- членов экипажей судов, плавающих под государственным флагом Российской Федерации.

Если статус сотрудника-иностранца в течение года изменится, НДФЛ нужно пересчитать исходя из нового статуса работника (п. 3 ст. 226 НК РФ).

Важно!Свои тонкости есть при расчете НДФЛ иностранцев на патенте. На период его действия применяется ставка 13%. Если срок действия патента истек, налог на доходы будет исчисляться исходя из статуса иностранного работника. Резидент продолжит уплачивать 13%, нерезидент — 30%.

Важно!Свои тонкости есть при расчете НДФЛ иностранцев на патенте. На период его действия применяется ставка 13%. Если срок действия патента истек, налог на доходы будет исчисляться исходя из статуса иностранного работника. Резидент продолжит уплачивать 13%, нерезидент — 30%.

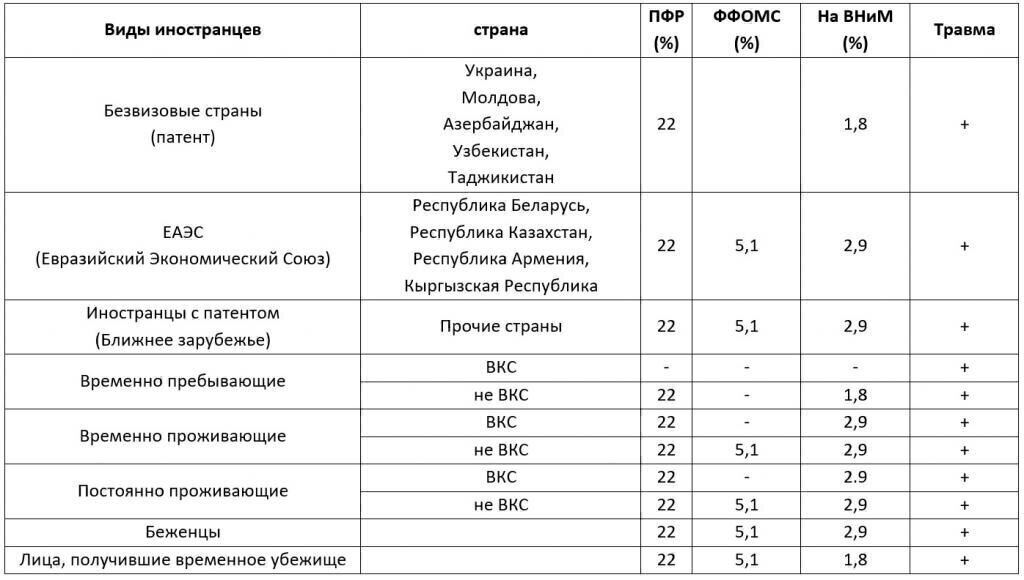

Взносы во внебюджетные фонды с зарплаты иностранного сотрудника

Законы 125-ФЗ

Отчисления в Пенсионный фонд также обязательны почти для всех иностранцев. Исключением являются временно работающие на территории РФ высококвалифицированные эксперты.

Удержания в ФСС от несчастных случаев также являются обязательными.

Отличия взимания НДФЛ и страховых взносов представлены в таблице:

Особенности и пример расчета отчислений с заработка иностранного работника

Основная сложность для бухгалтера-расчетчика заключается в правильном отслеживании смены статуса иностранного работника с нерезидента на резидента, с временного пребывания — на проживание.

Если сменилось положение временного пребывания на статус временного проживания, тариф взносов в ПФ не меняется. А вот взносы в соцстрах и ОМС поменяются на 2,9 и 5,1% соответственно. При этом нужно разделить доходы работника до изменения статуса и после.

ПримерВременно пребывающий в России работник-иностранец работает по патенту. Его заработок составляет 40 000 рублей. 25 марта 2019 года сотрудник получил разрешение на временное проживание.

ПримерВременно пребывающий в России работник-иностранец работает по патенту. Его заработок составляет 40 000 рублей. 25 марта 2019 года сотрудник получил разрешение на временное проживание.Для расчета страховых взносов за март 2019 года распределим доходы на 2 периода: с 1 по 24 марта (15 раб. дн.), с 25 по 31 марта (5 раб. дн.).

Количество рабочих дней в марте — 20.

Рассчитаем заработок сотрудника до смены статуса:

40 000/ 20 дн. * 15 дн. = 30 000 руб.

Найдем доходы иностранного работника в период после получения разрешение на временное проживание:

40 000/20 дн. * 5 дн. = 10 000 руб.

Размер страховых взносов до получения разрешения:

В ПФР: 30 000 * 22% = 6 600 руб.

В ФСС: 30 000* 1,8% = 540 руб.

На ОМС взносы не взимаются.

Размер взносов после смены статуса:

В ПФР: 10 000 *22% = 2 200 руб.

В ФСС: 10 000 * 2,9% = 290 руб.

В ФОМС: 10 000* 5,1% = 510 руб.

Общая сумма страховых взносов иностранца за март 2019 года составит:

В ПФР: 6 600 + 2 200 = 8 800 руб.

В ФСС: 540 + 290 = 830 руб.

ФОМС: 510 руб.

Выплатить заработную плату иностранному работнику, временно пребывающему или временно проживающему в РФ, можно только в безналичной форме.

Постоянно проживающему в РФ иностранному работнику зарплату можно выплатить как в наличной форме, так и в безналичной.

Главное при расчете зарплаты иностранным гражданам — определить, какие налоги и взносы нужно удержать в зависимости от правового статуса и времени пребывания в РФ.

Знать все тонкости вопроса важно для соблюдения норм трудового, миграционного, валютного и налогового законодательства.

Просчеты бухгалтеров ведут к недостаточным или излишним выплатам, ошибкам в начислении налогов, что грозит штрафами и доначислениями.

Эксперты 1C-WiseAdvice досконально разбираются в вопросах расчета зарплаты и налогообложения иностранных работников, кроме того:

всегда в курсе последних изменений в законодательстве,

используют систему контроля качества расчетов, что исключает вероятность ошибок,

несут ответственность за качество учета.

ИдеяЕсли по нашей вине возникнут ошибки, мы компенсируем штрафы и доначисления в полном объеме, что подтверждает полис страхования профессиональной ответственности с покрытием до 70 млн рублей.

ИдеяЕсли по нашей вине возникнут ошибки, мы компенсируем штрафы и доначисления в полном объеме, что подтверждает полис страхования профессиональной ответственности с покрытием до 70 млн рублей.