КБК по налогу на прибыль

Код бюджетной классификации (КБК) — важный реквизит налоговой платежки — может принести много проблем, если бухгалтер допустит ошибку. Какие это проблемы и как их избежать — читайте в нашей статье.

Кто платит налог на прибыль

Если ваша компания не применяет какой-либо из спецрежимов, то она — налогоплательщик налога на прибыль. Уплачивать налог на прибыль в ряде случаев должны организации, применяющие спецрежимы. Причем те, кто применяет УСН, уплачивают налог на прибыль только с отдельных видов доходов. А плательщики ЕНВД — со всех доходов, которые не относятся к «вмененной» деятельности.

Конечно, быть налогоплательщиком — не означает, что компания обязательно перечисляет налог на прибыль. Есть компании, которые:

вправе применять по налогу на прибыль ставку 0% (медицина, образование, сельское хозяйство, участники различных инвестиционных проектов, например, в «Сколково»);

пока не получают выручку.

Налог на прибыль, в отличие от НДС, не нужно рассчитывать, если компания в отчетном периоде получала только авансы. Все остальные должны пополнять бюджет этим налогом и при этом не допускать ошибки в КБК, чтобы не тратить много времени на дополнительное взаимодействие с налоговой по вопросам:

уточнения платежа;

возврата и зачета переплаты.

КБК для уплаты налога на прибыль организации

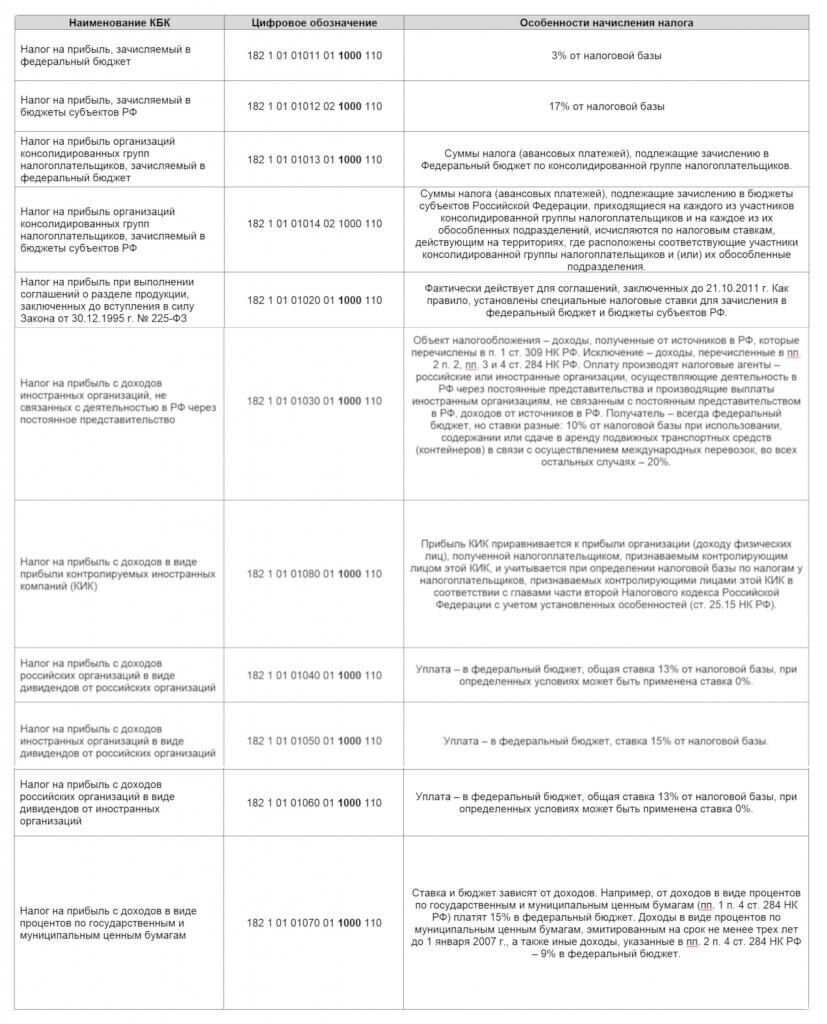

Для уплаты налога установлены 11 различных КБК. Мы объединили информацию по ним в единую таблицу, которая поможет вам избежать ошибок.

Таблица 1. КБК по налогу на прибыль — 2019

Отметим, что КБК зависит от того, куда вы перечисляете налог: в федеральный бюджет или региональный.

КБК для уплаты штрафов и пени

Сложная 20-значная структура КБК все же дает шанс избежать ошибок, если понимать, что «набор цифр»:

имеет определенную структуру;

цифры правильнее называть разрядами.

Для того, чтобы определить правильный КБК для уплаты штрафов и пени, вы вполне можете использовать Таблицу 1, изменив в представленных там годах группу подвида доходов бюджетов (14 — 17 разряды кода). Для вашего удобства мы выделили эту группу жирным начертанием.

Группа «1000» означает, что вы уплачиваете налог. Вы получите новый КБК, если поставите вместо 1000:

2100 (для уплаты пени);

3000 (для уплаты штрафов).

Хотя эти значения указаны нами в разрезе налога на прибыль, по ряду других налогов разрядность для уплаты налога, пеней и штрафов такая же.

Особенности расчета и уплаты налога на прибыль

Особенности подсчетов по налогу на прибыль, которые можно назвать нетипичными, рассмотрены нами в Таблице 1. Однако даже стандартный случай (первые две строки таблицы 1) имеет и другие особенности, кроме распределения по бюджетам.

Особенностей настолько много, что возникает необходимость максимально детализировать учетную политику по этому налогу. Именно в учетной политике должны быть детализированы:

определение налоговой базы по налогу на прибыль;

формирование налоговых обязательств перед бюджетом.

Это дает шанс даже вновь принятому бухгалтеру правильно определить КБК, поняв, с какими фактами хозяйственной жизни компании он столкнется на практике. Однако рекомендуем в случае, если вы лишились бухгалтера, не искать нового. Без помощи коллеги даже высококвалифицированный бухгалтер будет долго вникать в суть.

Пример расчета налога

Как посчитать налог на прибыль и распределить его по нужным КБК, лучше всего иллюстрирует числовой пример.

Предположим, что за полугодие 2019 года компания имеет следующие показатели (тыс. руб.):

1500 — выручка;

950 — себестоимость;

15 — внереализационные доходы;

35 — внереализационные расходы.

Соответственно налоговая база составит 530 тыс. руб. (1500 + 15 — 950 — 35).

Общая сумма налога за полугодие составляет 106 тыс. руб. (530×20%), в том числе:

15,9 тыс. руб. (530×3%) — федеральный бюджет;

90,1 тыс. руб. (530×17%) — региональный бюджет.

Если компания уплачивала авансовые платежи, то их нужно вычесть и оплатить в бюджеты с соответствующими КБК. Лучший способ уберечь компанию от проблем из-за неверно перечисленных налогов — комплексный бухгалтерский аутсорсинг в 1С-WiseAdvice.

Гарантируем, что у вас никогда не возникнет:

ошибок в КБК;

необходимости обращений в ИФНС для возврата переплаты, уточнения платежа и прочих временно лишающих оборотных средств моментов, связанных с неправильным КБК в платежке.

У нас формирование налоговых платежек проходит многосторонний контроль, в том числе при помощи использования специальных программ.