Страховые взносы: как платить, не переплачивая

Общая информация о страховых взносах

Страховые взносы — это обязательные платежи, которые регулярно перечисляют компании и предприниматели. Уплата взносов в ФСС дает право на получение больничных и детских пособий, взносы на медстрах гарантируют возможность пользоваться услугами бесплатной медицины, перечисление пенсионных взносов обеспечивает получение пенсии в будущем.

Кто платит страховые взносы

Страховые взносы должны перечислять все работодатели, предприниматели и самозанятые лица. Причем, если у предпринимателя есть наемные сотрудники, то страховые взносы ИП платит и за себя, и за своих работников.

Полный перечень организаций-плательщиков страховых взносов приведен в Налоговом кодексе РФ (см. п. 2 ст. 11, ст. 19 НК РФ).

Итак, страховые взносы должны платить:

российские организации;

иностранные компании;

филиалы и представительства иностранных компаний, созданные на территории РФ.

Куда платят страховые взносы

Уплата страховых взносов происходит одновременно в несколько инстанций (отдельными платежками):

в ИФНС по месту регистрации компании / по месту жительства ИП — взносы на пенсионное страхование, а также мед. и соцстрах;

в ФСС — взносы на травматизм и от несчастных случаев на производстве.

Компании-работодатели и ИП с наемными сотрудниками перечисляют страховые взносы ежемесячно не позднее 15-го числа месяца, следующего за расчетным.

Индивидуальные предприниматели без наемных работников платят взносы только за себя, и делают это помесячно, поквартально или единовременно.

При этом конкретная сумма, которую обязан перечислить страхователь — компания или ИП, —

Предельная величина базы для исчисления страховых взносов подробно рассмотрена в следующем разделе.

Предельная величина базы по страховым взносам

Каждый месяц все работодатели — компании и предприниматели — выплачивают своим сотрудникам различные суммы: зарплату, отпускные, премии, компенсации, доплаты, надбавки вместо командировочных

При этом ежегодно на уровне Правительства утверждаются лимиты на выплаты, при превышении которых ставки по взносам будут меньше либо вообще обнуляются.

В частности, регрессивная шкала взносов распространяется на страховые взносы в ПФР,

Что касается взносов на соцстрах, то там ситуация несколько иная. Предельная величина базы страховых вносов составляет 966 000 руб. Пока сумма облагаемых выплат не достигла указанной суммы, взносы начисляются по ставке 2,9%. После превышения лимита взносы не начисляются вовсе.

В отношении взносов на медстрах лимиты не предусмотрены. Поэтому вне зависимости от общей суммы взносы уплачиваются по ставке 5,1%.

Для обязательного пенсионного и социального страхования лимиты повышены. Поэтому страхователям придется больше платить. Новые значения базы смотрите в таблице.

В 2021 году предельная величина базы страховых взносов выросла. В таблице ниже наглядно показано, с каких сумм надо рассчитывать страховые взносы за работников.

Таблица 1. Предельная величина базы для начисления страховых взносов в 2018 году

| Вид страхования | База, руб. | Ставки.% | |

|---|---|---|---|

2020 | 2021 | ||

| Обязательное пенсионное | 1 292 000 | 1 465 000 | 22% 10% – при превышении базы |

| Обязательное социальное на случай временной нетрудоспособности и в связи с материнством | 912 000 | 966 000 | 2,9% при превышении базы – не надо платить |

| Медицинское | Вся сумма доходов | 5,1 | |

Важно!

Важно!Из-за повышенных лимитов выплат в 2021 году придется заплатить больше пенсионных и социальных взносов. Кроме того, по-прежнему нет лимитов для медицинских взносов и платежей на травматизм. Эти страховые взносы в 2021 году надо начислять со всех доходов работников.

При превышении лимита по страховым взносам году организация может сэкономить на платежах в бюджет.

Для безопасной экономии важно соблюдать 3 правила:

- Вести учет выплат по каждому работнику отдельно.

- Рассчитывать базу нарастающим итогом с начала года.

- Учитывать в базе только те доходы работника, которые облагаются страховыми взносами.

Тарифы страховых взносов

Страховые взносы: ставки

Страховые взносы рассчитывают, исходя из начислений «физикам», установленных лимитов облагаемой базы и ставок. Процентная ставка взносов напрямую зависит от суммы, облагаемой страховыми взносами.

Итак, сумма страховых взносов (на пенсионное, социальное, медицинское страхование) зависит от:

категории плательщика (компания начисляет взносы по общим тарифам или вправе применять пониженные тарифы взносов);

категории сотрудника, в пользу которого производятся выплаты;

суммы выплат, начисленных сотруднику в течение года (предельная величина базы страховых взносов превышена или нет).

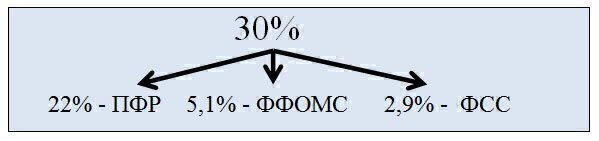

Общая ставка взносов составляет 30%:

22% - на пенсионное страхование;

5,1% - на медицинское страхование;

2,9% - на социальное страхование.

Что касается ИП — предпринимателей, не производящих выплаты в пользу физлиц, то они платят только за себя — фиксированные страховые взносы. Размер страховых взносов, уплачиваемых ИП в фиксированном размере, больше не зависит от МРОТ.

Пониженная ставка страховых взносов

Существует несколько категорий льготников — компаний и ИП, — которые платят взносы по более низким ставкам, чем все остальные. Полный перечень льготников приведен в статье 427 Налогового кодекса РФ. Среди них участники особых экономических зон и проекта «Сколково», IT-организации, экипажи судов и др. Также предусмотрены пониженные ставки взносов для компаний и ИП на УСН. При этом для них действуют дополнительные условия, дающие право на льготу:

- Доход не должен превышать 79 млн руб. за год (в то время как в общем случае этот лимит составляет 150 млн рублей).

- Доля выручки от льготного вида деятельности должна составлять не менее 70%.

Таблица 3. Пониженные тарифы страховых взносов (УСН и другие категории работодателей)

| Категория плательщика | Взносы на ОПС,% | Взносы на ОСС. % | Взносы на ОМС,% |

|---|---|---|---|

Организации и ИП на УСН, осуществляющие виды льготной деятельности, (см. статью 427 НК РФ). | 20 | 0 | 0 |

ИП на патенте, кроме розницы, торговли, аренды недвижимости | 20 | 0 | 0 |

Некоммерческие и благотворительные организации на УСН | 20 | 0 | 0 |

Аптеки, работающие на ЕНВД | 20 | 0 | |

IT-организации | 8 | 2 | 4 |

Компании и ИП, ведущие технико-внедренческую и туристско-рекреационную деятельность на основе соглашения с органами управления ОЭЗ | 13 | 2,9 | 5,1 |

Хозяйственные общества и партнёрств на УСН, занимающиеся внедрением интеллектуальной собственности, принадлежащей бюджетным и автономным учреждениям | 13 | 2,9 | 5,1 |

Участники проекта «Сколково» | 14 | 0 | 0 |

Участники СЭЗ на территории Крыма и Севастополя | 6 | 1,5 | 0,1 |

Резиденты территории опережающего социально-экономического развития и свободного порта Владивосток | 6 | 1,5 | 0,1 |

Страхователи, производящие выплаты членам экипажей судов, которые зарегистрированы в Российском международном реестре судов | 0 | 0 | 0 |

Если компания или ИП применяют в 2021 году пониженные тарифы, то пенсионные взносы с выплат, превышающих базу, начислять не надо.

Дополнительные тарифы страховых взносов

Дополнительные тарифы страховых взносовДля определенных категорий плательщиков и работников, занятых на вредных работах, предусмотрены дополнительные тарифы взносов (статья 428 Налогового кодекса РФ). Применять их можно только при наличии результатов аттестации рабочих мест, на основании которых условия труда на этих рабочих местах признаны вредными или опасными.

Ставки по страховым взносам на травматизм: как не переплатить?

Тарифы страховых взносов на травматизм зависят от того, насколько опасен или безопасен вид деятельности, которую ведет компания. Тариф присваивается по основному виду деятельности в соответствии с ОКВЭД. Однако при регистрации бизнеса указывают сразу несколько видов деятельности. Вместе с тем в ФСС нет информации о том, какой вид деятельности у компании является основным.

Для получения корректной ставки по взносам на травматизм компаниям необходимо ежегодно подтверждать в ФСС основной вид деятельности. Форма заявления на подтверждение вида деятельности утверждена приказом Минздравсоцразвития России

Для подтверждения основного вида деятельности в ФСС нужны следующие документы:

Заявление о подтверждении основного вида деятельности (приложение 1, к Порядку, утв. приказом Минздравсоцразвития № 55).

Справка-подтверждение основного вида деятельности (приложение 2 к Порядку).

Копия пояснительной записки к бухгалтерскому балансу за прошлый год, оформленной в произвольной форме (компаниями малого бизнеса данный документ не подается)

Документы подаются в ФСС по месту учета компании/ИП по почте, либо в электронном виде.

Подтвердить основной вид деятельности надо успеть не позднее 16 апреля.

Если пропустить срок подтверждения основного вида деятельности, то ФСС самостоятельно установит тариф по самому опасному виду деятельности, который есть у компании в ЕГРЮЛ.

И платить страховые взносы по этому тарифу, переплачивая, компания будет весь год.

Тарифы взносов от несчастных случаев варьируются от 0,2% до 8,5%. На сколько ФСС может повысить тариф в случае неподтверждения основного вида экономической деятельности, зависит от разнообразия видов деятельности, указанных в ЕГРЮЛ. Специалисты нашей компании внимательно следят за своевременным подтверждением основного вида деятельности по нашим клиентам.

***

Директора и собственники компаний, которые находятся у нас на обслуживании, могут быть уверены в том, что переплаты из-за несвоевременного извещения ФСС не возникнет, все установленные законодательством взносы будут корректно рассчитаны и уплачены в срок, претензий со стороны ФНС и фондов не будет. А значит, доначисления, пени и штрафы нашим клиентам не грозят.