- Почему налоговая выставляет требование о предоставлении документов?

- Какие документы могут потребовать инспекторы

- Срок представления документов по требованию налоговой

- Как написать ответ на требование налоговой о предоставлении документов?

- Что будет, если не отправить ответ?

- Что будет, если запрошенных документов нет?

Ответ на требование налоговой о предоставлении документов

- Почему налоговая выставляет требование о предоставлении документов?

- Какие документы могут потребовать инспекторы

- Срок представления документов по требованию налоговой

- Как написать ответ на требование налоговой о предоставлении документов?

- Что будет, если не отправить ответ?

- Что будет, если запрошенных документов нет?

Рассказываем, как правильно оформить ответ на требование ИФНС о предоставлении документов и что грозит организации, если проигнорировать просьбу налоговиков.

Почему налоговая выставляет требование о предоставлении документов?

Фискалы, проводящие мероприятия налогового надзора имеют право требовать документы как у проверяемого субъекта, так и у его контрагентов. Запросить информацию могут и у третьих лиц, которые, по мнению инспекторов, обладают необходимыми сведениями.

Таким образом, налоговики проверяют полноту и правильность начисления и уплаты налогов, отслеживают реальность и экономическую целесообразность сделок, анализируют возможность извлечения налогоплательщиками необоснованной налоговой выгоды.

Важно!Требование составляется на бланке установленной формы (приложение № 17 к приказу ФНС

Важно!Требование составляется на бланке установленной формы (приложение № 17 к приказу ФНСот 07.11.2018 № ММВ-7−2/628@) и должно содержать все необходимые сведения, чтобы налогоплательщик мог четко идентифицировать, какие именно документы нужно представить и по какой причине.

Какие документы могут потребовать инспекторы

НК РФ не уточняет, какие виды документов могут требовать контролеры у налогоплательщиков. Статьи кодекса содержат лишь обтекаемые формулировки: «документы относительно конкретной сделки», «необходимые для проведения проверки документы»,

Например, при камеральной проверке декларации НДС с заявленным возмещением, обычно требуют счета-фактуры и иные документы, свидетельствующие о правомерности вычетов.

При выездной проверке могут быть запрошены любые документы в пределах проверяемого периода и налога, включая регистры учета, первичную документацию (счета, договоры, накладные, банковские выписки) и пр.

Если фискалов интересуют сведения о контрагенте (встречная проверка) или определенной сделке, могут запрашивать: договор с конкретным субъектом и дополнительные соглашения к нему, счета, акты, товарные накладные, таможенные декларации, счета-фактуры

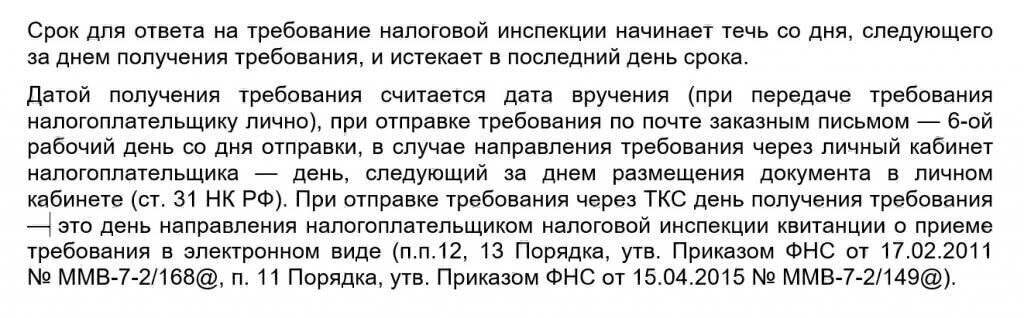

Срок представления документов по требованию налоговой

Если компания должна представить контролерам свои документы в рамках проверки или документацию об определенной сделке — срок направления ответа 10 дн.

Передать документы с данными по контрагенту или сообщить, что таковые отсутствуют, нужно не позже, чем через 5 дн.

Обратите внимание!

Обратите внимание!

Как написать ответ на требование налоговой о предоставлении документов?

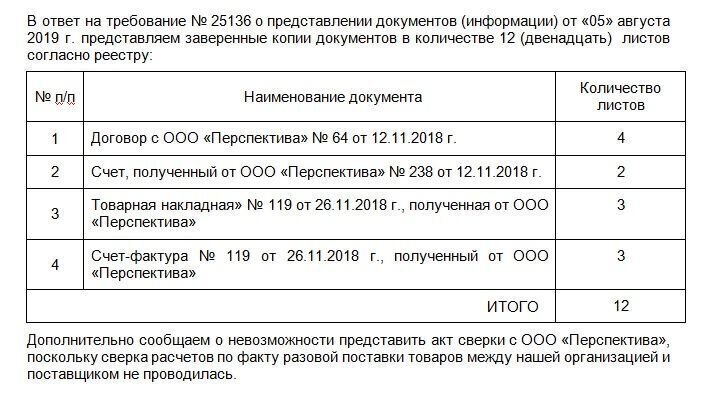

Ответ на запрос контролеров составляется в произвольной форме, ведь по большому счету — это просто сопроводительное письмо к представляемой документации.

То есть в тексте ответа указывается, что налогоплательщик выполняет конкретный запрос инспекторов, а также перечисляет, какие именно документы передаются, и в каком количестве. Если в требовании ИФНС были прописаны дополнительные вопросы, то в ответ включаются пояснения по каждому из них.

Образец ответа на требование

Скачать общий бланк ответа на требование

К сопроводительному письму прикладываются запрошенная документация в виде заверенных копий. Если компания представляет документы в бумажной форме, то допускается заверение как каждой отдельной копии, так и целиком прошитой пачки однородных документов (пачек, если документации очень много). Общий объем каждой прошивки не должен превышать 150 листов.

Наши эксперты обращают внимание, что пояснения в налоговую могут быть направлены в бумажном или электронном виде по ТКС. Правда, есть исключение. Речь идет о пояснениях, которые инспекторы просят представить в рамках камеральной проверки декларации по НДС. Данные пояснения направляются исключительно в электронной форме. Решите сдать на бумаге — налоговики будут считать, что объяснения не представлены (ст. 88 НК РФ).

Клиенты 1С-WiseAdvice могут в кратчайшие сроки подготовить ответ на запрос налогового органа благодаря уникальной технологии обработки первичной документации «Процессинг». Все поступающие оригиналы документов сразу сканируются и хранятся в электронной базе данных, что многократно облегчает доступ к нужным сведениям и способствует их сохранности.

В случаях, когда налогоплательщик не располагает запрошенными документами, просит отсрочку по их подготовке или не может предоставить сведения по каким-либо причинам, в налоговый орган подается уведомление по установленной форме (приложение № 1 к приказу ФНС

Что будет, если не отправить ответ?

У законопослушного предприятия, получившего требование контролеров, есть всего 3 варианта действий:

сообщить, что требуемых документов у него нет;

представить истребованные данные;

попросить отсрочку.

Неисполнение запроса инспекторов карается штрафами по ст. 126 НК РФ. Положения п. 1 этой статьи распространяются на предприятия, вовремя не подавшие сведения в отношении самих себя (200 руб. за каждый несданный документ), а п. 2 применяется, если налогоплательщик не ответил на запрос ИФНС о конкретной сделке или контрагенте (10 000 руб.).

Обратите внимание!Пункт 2 ст. 126 НК РФ никак не разграничивает ответственность налогоплательщика в зависимости от того, представил ли он документацию частично или не подал совсем. Поэтому даже неподача 1 документа из затребованного списка дает налоговикам право взыскать с виновного полную сумму штрафа.

Обратите внимание!Пункт 2 ст. 126 НК РФ никак не разграничивает ответственность налогоплательщика в зависимости от того, представил ли он документацию частично или не подал совсем. Поэтому даже неподача 1 документа из затребованного списка дает налоговикам право взыскать с виновного полную сумму штрафа.

Должностным лицам компании также может грозить административный штраф (до 500 руб.). Обычно санкции налагаются на руководителя организации. Но, если в штате предприятия есть главбух (бухгалтер), и в его должностной инструкции четко прописано, что именно он несет ответственность за неподачу сведений налоговым органам, то штраф с высокой долей вероятности придется платить уже штатному сотруднику (решение ВС

Что будет, если запрошенных документов нет?

Итак, ответить налоговикам нужно обязательно. А что, если запрошенные документы должны быть у компании, но их нет? С высокой долей вероятности такого безответственного налогоплательщика ждет выездная проверка.

И если документация была утеряна, уничтожена до истечения установленных сроков хранения или не оформлялась совсем — компанию ждут серьезные неприятности:

во-первых, не получив подтверждения произведенных расходов, налоговики потребуют доплаты налогов, а также штрафов и пеней;

во-вторых, грубое нарушение правил учета карается санкциями по ст. 120 НК РФ и чревато привлечением к «административке» должностных лиц фирмы (ст. 15.11 КоАП РФ);

в-третьих, уничтожение или сокрытие документации в корыстных целях может повлечь уголовную ответственность.