Как проверить бухгалтера, не зная бухгалтерии: пошаговая инструкция для руководителей и собственников компаний

Получить доступ к бухгалтерской базе и провести экспресс-проверку Проверить факт наличия деклараций с подтверждением своевременной сдачи Проверить состояние расчетов с бюджетом Проверьте наличие документов с самыми крупными контрагентами Экспресс-проверка налоговой отчетности

Для большинства руководителей и собственников компаний бухгалтерия – это отдельный мир, темный лес, в который, в идеале, лучше не лезть. Поэтому бухгалтеры работают, как умеют, а о проблемах в учете руководство узнает по факту – при получении акта выездной или камеральной проверки с миллионными доначислениями, либо при блокировке счета, когда деятельность компании становится парализована.

Чтобы долги перед бюджетом, несданные декларации, неправильно рассчитанные налоги, отсутствие первички и прочие «мелочи» не стали для директора неприятной неожиданностью, нужно проверить бухгалтера. Причем делать это стоит регулярно.

Но как проверить бухгалтера, не имея знаний в области налогового и бухгалтерского учета? Поверьте, это – реально.

Специально для собственников и генеральных директоров компаний мы подготовили пошаговую инструкцию для тестирования работы бухгалтерии. С ее помощью и без погружения в «дебри» бухучета руководитель и собственник смогут проверить знания бухгалтера и быстро понять, насколько хорошо или плохо работает бухгалтерия и ведется учет.

Тест для бухгалтера

Предлагаем быстро и качественно проверить знания вашего бухгалтера и его способность находить практические решения в конкретных рабочих ситуациях. Тест был разработан ведущими экспертами в области налогового и бухгалтерского учета, методологами и аудиторами компании 1С-WiseAdvice.

Для проведения теста достаточно указать свой электронный адрес и e-mail главбуха. Результат тестирования высылается руководителю в виде диаграммы с пояснениями – насколько бухгалтер разбирается в той или иной области учета.

Эффективность теста проверена на практике! Его проходят все наши бухгалтеры при приеме на работу.

Итак, как проверить работу бухгалтера? Следуйте пошаговой инструкции.

Как проверить своего бухгалтера по базе, в которой ведется учет?

Шаг 1. Получить доступ к бухгалтерской базе и провести экспресс-проверку

В самом распространенном случае бухгалтерский учет ведется в программе 1С:Бухгалтерия (последняя версия этой программы – 8.3).

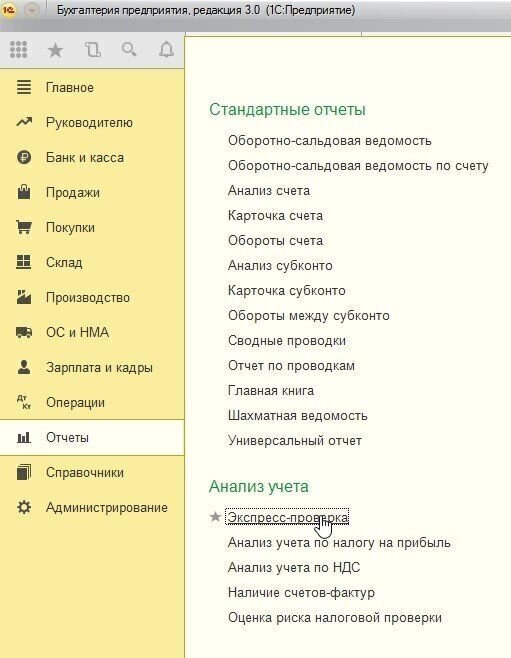

Если нужно проверить бухгалтера, самое простое – это открыть бухгалтерскую базу и сделать экспресс-проверку ведения учета. Для этого в меню «Отчеты» надо выбрать пункт «Экспресс-проверка» как показано на рисунке ниже.

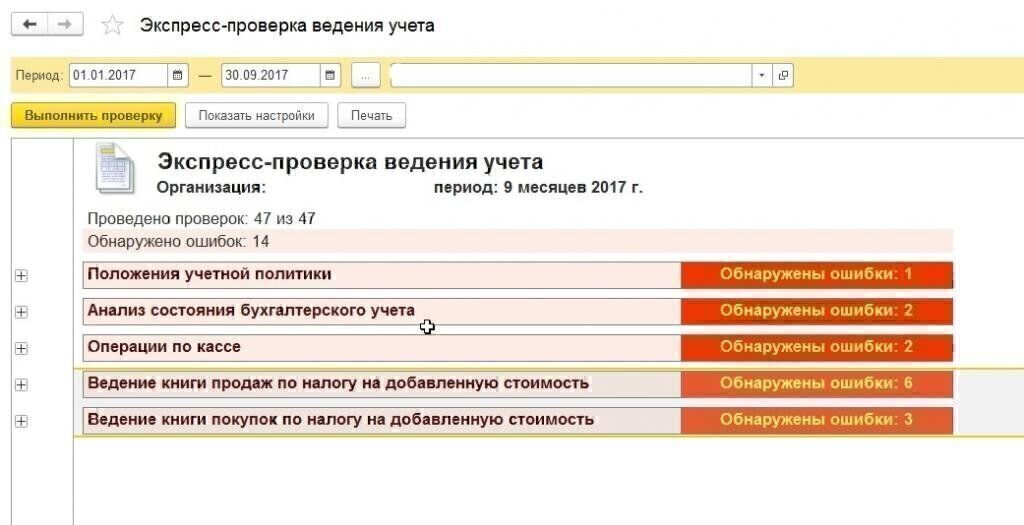

Выберите период, за который необходимо сформировать отчет (например, за 2017 год), и нажмите «Выполнить проверку». Если в учете есть ошибки, то программа их выдаст. Ошибки в учете могут привести к ошибкам в расчетах налогов, соответственно, возможны доначисления, пени и штрафы. Попросите бухгалтера исправить ошибки.

Отчет об ошибках будет выглядеть следующим образом:

Важно!

Если бухгалтер отказывается показать базу, либо ссылается на сложность ее передачи для проверки – бейте тревогу! Наверняка учет ведется некорректно, либо не ведется вовсе. А значит, компания рискует не пройти налоговую проверку. Кроме того, если бухгалтер уволится, возникнут проблемы с передачей дел новому бухгалтеру, и наверняка придется восстанавливать учет. Причем, по закону, налоговая инспекция также может потребовать бухгалтерскую базу компании для проверки, поэтому стоит периодически устраивать своей бухгалтерии тест на боевую готовность.

Как проверить бухгалтера на предмет своевременной и полной сдачи отчетности?

Шаг 2. Проверить факт наличия деклараций с подтверждением своевременной сдачи

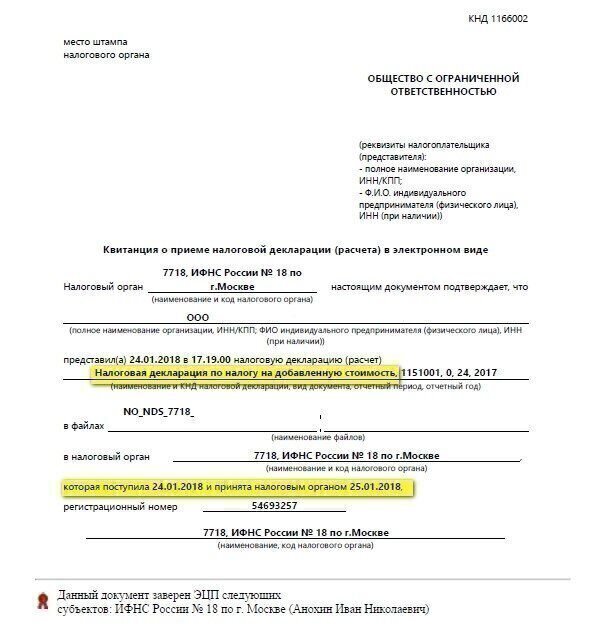

В большинстве случаев отчетность сдается электронно. Фактом подтверждения сдачи отчетности является квитанция, полученная от налоговой или фондов. Отчетность и квитанции могут храниться в электронном виде. Проверьте, что вся отчетность вашей компании с квитанциями действительно хранится в электронном архиве.

Образец квитанции о приеме отчетности приведен ниже. В квитанции выделены поля, на которые необходимо обратить внимание:

Как проверить главного бухгалтера на предмет отслеживания налоговых недоимок?

Шаг 3. Проверить состояние расчетов с бюджетом

Для этого попросите вашего бухгалтера запросить в ИФНС справку о состоянии расчетов с бюджетом на текущую дату. Это можно сделать в электронном виде. Такую справку ИФНС направит также в электронном виде. Средний срок ее изготовления – 3 рабочих дня. В справке будут указаны пени и штрафы (при их наличии), недоимки, а также переплаты по налогам. Попросите бухгалтера пояснить все цифры в Справке и соответствие данных цифр данным учета.

Как проверить бухгалтера и состояние дел в первичных документах?

Шаг 4. Проверьте наличие документов с самыми крупными контрагентами

Порядок в первичной документации очень важен, т.к. это первое, что проверяют контролирующие органы.

Проверьте наличие оригиналов первичных документов (товарных накладных, актов выполненных работ, счетов-фактур) по самым крупным поставщикам. Эти документы должны быть подписаны с двух сторон и храниться в папках. Идеальный вариант – наличие электронного архива документов, по которому можно быстро найти нужный документ в виде отсканированной копии. Все документы должны храниться в порядке, чтобы в любой момент можно было быстро найти нужный.

Как правило, если ИФНС присылает запрос о предоставлении документов, надо в сжатые сроки предоставить нужные документы, иначе есть риск доначисления налогов.

Важно!

Дополнительно стоит проверить, проявили ли должную осмотрительность по самым крупным контрагентам. Как провести такую проверку с учетом последних требований ФНС, читайте в статье нашего блога «Новые способы проверки контрагента в условиях ужесточения налогового контроля по закону № 163-ФЗ».

Как проверить бухгалтера по декларациям?

Шаг 5. Экспресс-проверка налоговой отчетности

Для генерального директора компании мы можем предложить экспресс-метод проверки отчетов, которые исправно сдает главбух (своеобразный чек-лист проверь своего бухгалтера).

Эта простая методика позволяет выявить контрольные точки в отчетности, которые являются «красной тряпкой» для налоговиков. Причем, чтобы заметить критические расхождения, необязательно обладать обширными и глубокими познаниями в области бухгалтерского учета.

- Сравните годовую выручку из деклараций по НДС и декларации по прибыли, а также из Отчета о финансовых результатах

Как это сделать:

- Возьмите декларации по НДС за 1, 2, 3, 4 квартал. Сложите выручку в разделе 3 декларации (как показано на рисунке)

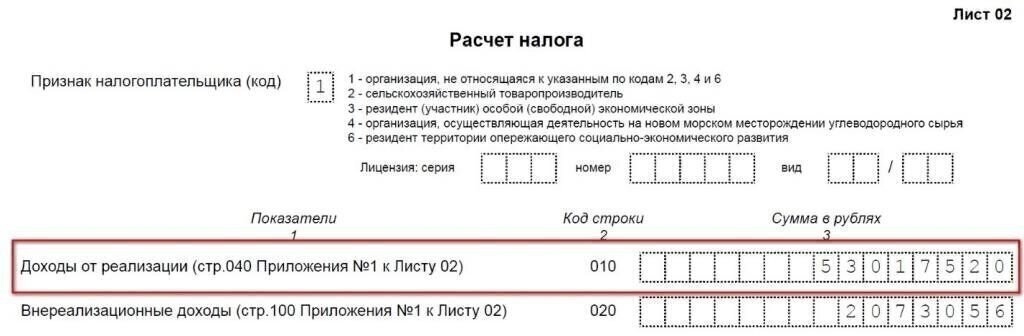

- Возьмите декларацию по налогу на прибыль. Посмотрите выручку в листе 2 (как показано на рисунке ниже)

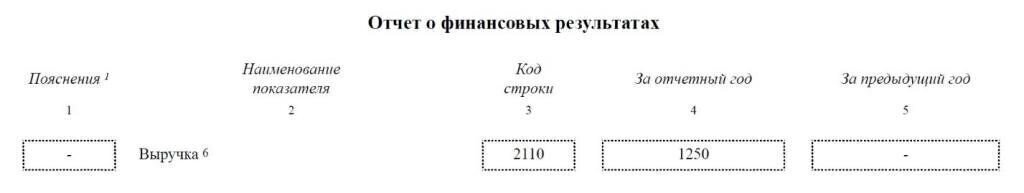

- Посмотрите выручку в Отчете о финансовых результатах

- Возьмите декларации по НДС за 1, 2, 3, 4 квартал. Сложите выручку в разделе 3 декларации (как показано на рисунке)

- Сравните сумму расходов в декларации по налогу на прибыль и в Отчете о финансовых результатах (по статьям)

Для этого необходимо в декларации по налогу на прибыль открыть Приложение №2 к Листу 02, в этом разделе указаны все расходы, которые были учтены в налоговом учете. В Отчете о финансовых результатах указаны все расходы, которые учтены в бухгалтерском учете.

Если есть расхождение между суммами расходов – попросить бухгалтера пояснить причины этих расхождений. - Проверьте, нет ли убытка в декларации по прибыли

Если убыток есть – вас вызовут на убыточную комиссию в ИФНС для дачи пояснений. Попросите бухгалтера предложить варианты не показывать убыток в декларации либо придумать убедительные объяснения причин возникновения убытка.

Если в декларации по прибыли убыток на протяжении нескольких налоговых периодов – ваша компания рискует оказаться в плане выездных проверок! - Посчитайте долю вычета по НДС

Для этого в разделе 3 декларации берем общую сумму начисленного НДС и общую сумму налога, подлежащего к вычету.

Доля вычетов = Общая сумма вычетов / Общая сумма начисленного налога * 100%

Сравните с безопасной долей вычета НДС вашего региона. Если отклонение значительное – попросите бухгалтера предложить варианты для приведения этих показателей к средним. В случае превышения компанией установленной доли вычета по НДС, налоговый орган рассматривает такого налогоплательщика как потенциальный объект для налоговой проверки.

Важно!

К сожалению, в открытом доступе ФНС эти данные не публикует, однако наши коллеги из газеты «Учет. Налог. Право» добывают эти сведения и публикуют актуальные данные по безопасной доле вычета НДС на своем сайте.

Подпишитесь на обновления блога

-

Как вывести деньги с ООО учредителю: законные способы

09 октября 2019

Как вывести деньги с ООО учредителю: законные способы

09 октября 2019 -

Налоговая нагрузка:

Налоговая нагрузка:

что это такое и как правильно рассчитать02 июля 2019 -

Советы при выемке документов в офисе во время налоговой проверки

01 августа 2016

Советы при выемке документов в офисе во время налоговой проверки

01 августа 2016 -

Ответственность

Ответственность

за непредоставление налоговой декларации12 августа 2019