Как платить НДС в 2021: порядок и сроки

Кто должен платить НДС Сроки уплаты НДС Как оплачивать НДС налоговому агенту Как подать налоговую декларацию

С первого января 2019 ставка НДС увеличилась до 20%. В декабре мы уже рассказывали, как подготовиться к нововведениям. В этом материале разберем, как безошибочно и своевременно заплатить налог в 2019 году, что предпринять в переходный период, как быть, если вы налоговый агент или спецрежимник.

Кто должен платить НДС

Напомним, что платить НДС должны все организации и предприниматели, которые находятся на общей системе налогообложения. Статья 143 Налогового кодекса РФ делит плательщиков налога на добавленную стоимость на 3 группы:

Компания или ИП могут освобождаться от начисления и уплаты НДС, если они применяют один из специальных налоговых режимов — УСН, ЕСХН, ЕНВД, ПСН. Это правило касается только товаров и работ, которые обращаются внутри страны. Если налогоплательщик на спецрежиме приобретает иностранные товары и ввозит их в РФ — он автоматически становится плательщиком НДС по такому товару. В таком случае на таможне придется заплатить НДС «сверху» на стоимость ввозимого товара.

Пример

ИП Андреев А.А. продает компьютеры, оргтехнику и комплектующие. Режим налогообложения предпринимателя — ЕНВД. В январе 2019 года он закупил в Китае партию роутеров и импортировал их в РФ. Стоимость товаров составляет 200 000 рублей, сумма уплаченной таможенной пошлины — 40 000 рублей. Налогооблагаемой базой НДС в нашем примере будет сумма стоимости товара и таможенной пошлины.

Рассчитаем налоговую базу: 200 000 + 40 000 = 240 000 рублей.

Рассчитаем сумму НДС к уплате: 240 000 х 20% = 48 000 рублей, где 20% — ставка налога на добавленную стоимость в 2019 году.

Выводы:

- если ИП реализует товары, закупленные в РФ, он не платит НДС, поскольку находится на ЕНВД;

- если ИП реализует товары, приобретенные у иностранных поставщиков, он обязан рассчитать и уплатить НДС на сумму стоимости товаров, таможенных пошлин и акцизов (если применяется).

Кроме импортеров, налоговым агентом по НДС может стать организация или предприниматель, находящиеся на спецрежиме и совершившие определенные виды сделок. Например, выкуп или аренда муниципального имущества, проведение посреднических операций, приобретение металлолома, некоторые иные операции.

Организации, освобожденные от уплаты налога НДС, в связи с применением спецрежимов, и выписавшие счет-фактуру с НДС по своей реализации по просьбе клиента – тоже обязаны уплатить выставленный НДС в бюджет и сдать декларацию, с заполненным 12 разделом.

Сроки уплаты НДС

Уплата НДС происходит по правилам статьи 174 НК РФ. Сумму налога можно разбить на 3 части и уплачивать их не позднее 25 числа в течение 3 месяцев после окончания квартала. По желанию налогоплательщика, налог можно уплатить единовременно или за 2 раза. При этом главное придерживаться установленных сроков.

Пример

По итогам 1 квартала 2019 компания должна перечислить НДС 450 000 рублей. В зависимости от финансового положения организации, налог на добавленную стоимость может быть уплачен следующими способами:

- Вся сумма 450 000 рублей в срок до 25 апреля.

- 150 000 рублей — до 25 апреля 2019, 150 000 рублей — до 27 мая, 150 000 рублей — до 25 июня.

- Любая сумма больше 150 000 рублей до 25 апреля, оставшаяся сумма — до 27 мая.

Как оплачивать НДС налоговому агенту

Обязанность налогового агента — рассчитать, удержать и перечислить в бюджет платежи по НДС. Это происходит в том случае, если получатель дохода не является плательщиком НДС. При этом нет разницы, является ли организация плательщиком НДС или находится на специальном налоговом режиме.

При этом следует учитывать такие особенности:

- Компания-плательщик НДС сможет принять к вычету суммы уплаченного агентского НДС.

- Если у налогового агента отсутствует возможность удержать НДС (например, из-за отсутствия денежных расчетов) — необходимо письменно уведомить об этом налоговую инспекцию. Срок для уведомления — 1 месяц. Отсчет срока начинается со дня, когда компания узнала о невозможности удержания налога.

- Суммы НДС, удержанные агентом при приобретении работ, товаров или услуг у иностранных компаний, должны быть перечислены в бюджет в день оплаты иностранному поставщику.

- С 2019 года при покупке электронных услуг у иностранных компаний (например, Гугл) российские налогоплательщики не исчисляют и не удерживают НДС.

Как подать налоговую декларацию

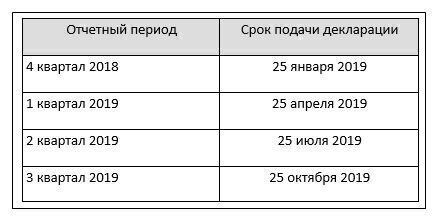

Плательщики налога и налоговые агенты сдают декларацию по НДС в ту инспекцию, на территории которой они зарегистрированы. Срок сдачи — 25 число месяца, следующего за отчетным кварталом. Традиционно, если 25 число приходится на выходной или праздничный день, крайний срок сдачи переносится на следующий рабочий день.

В 2019 году декларация должна быть сдана в сроки, указанные в таблице.

Важный момент — декларация по НДС всегда сдается в электронном виде. Декларации, сданные на бумажном носителе, не принимаются. Единственное исключение — отчетность налоговых агентов, в отношении которых одновременно выполнен ряд условий:

- среднесписочная численность сотрудников организации менее 100 человек;

- налогоплательщик не относится к числу крупнейших;

- компания не является посредником;

- плательщик освобожден от уплаты НДС либо не является плательщиком НДС на законном основании.

Только в этом случае закон допускает сдачу декларации по НДС на бумажном носителе. Если не соблюдается хотя бы одно из условий — вы обязаны передавать налоговую декларацию в электронном виде.

Клиенты 1С-WiseAdvice могут быть спокойны за подготовку и сдачу налоговых деклараций. Наши специалисты не допускают просрочек при сдаче отчетности и уплате налогов.

Подпишитесь на обновления блога

-

Как вывести деньги с ООО учредителю: законные способы

09 октября 2019

Как вывести деньги с ООО учредителю: законные способы

09 октября 2019 -

Ответственность финансового директора

18 марта 2019

Ответственность финансового директора

18 марта 2019 -

Повышение НДС до 20% с 1 января 2019 года

01 февраля 2019

Повышение НДС до 20% с 1 января 2019 года

01 февраля 2019